观点小结

核心观点:震荡 供需两侧的边际变化符合我们前期判断,表现为供应端仍有量的韧性,而需求侧增长动力有限,弱势基本面下,硅价维持震荡运行。后期需关注硅厂复产速度、和下游多晶硅可能出现的产量缩减情况,或对震荡局面有显著影响。

月差:中性 无显著驱动。

产量:偏空 上周产量环比增加0.37万吨至8.84万吨,环比增加4.33%

利润:中性 上周毛利润、毛利率环比分别增加68元/吨、0.46个百分点至-222元/吨、-1.63%。

社会库存:偏空 上周工厂库存环比增加0.06万吨至8.83万吨,市场库存环比持平于10.30万吨,社库合计19.13万吨。

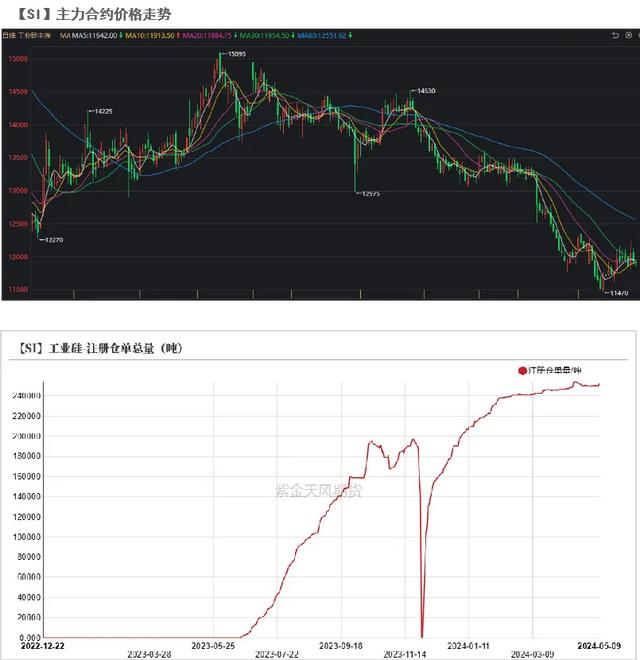

注册仓单:偏空 截至5月10日,注册仓单共5.06万手、25.30万吨;较4月30日增加606手、3080吨。

多晶硅利润:偏空 上周毛利润及毛利率环比减少1455元/吨、3.9个百分点至-5027元/吨和-12.03%。

多晶硅产量:偏空 上周多晶硅产量环比减少0.21万吨至4.57万吨。

有机硅利润:偏空 上周毛利润环比减少81至-2084元/吨,毛利润率环比减少0.7个百分点至-15.56%。

有机硅库存:偏多 上周库存环比减少0.31万吨至4.90万吨,环比减6.0%。

硅铝合金开工率:中性 上周再生铝合金开工率环比增持平于59.8%、原生铝合金开工率环比持平于50%。

平衡&展望

上周总结:上周工业硅期货价格走势震荡,周四期价走高后难有支撑,再度回落;现货方面,价格止跌企稳,低牌号价格略有走高。供应端,上周四川、新疆周产量均有显著增加,后续四川有进一步复产动作,新疆产出预计将稳定于高位,供应压力增长斜率或将趋向走陡,但同时需关注低价下主产区生产调整计划。需求端,光伏产业链主材环节价格继续下行,多晶硅料承压生产,然低价对生产的压力逐渐加大,需关注后续硅料检修、产量减少情况。有机硅企业前期检修结束,开工修复,但价格也回落至较低水平,同时终端房地产各项同比数据未给出利好信息,有机硅后续开工率或难有显著增长。硅铝合金企业开工率环比持平,下游也以刚需采购为主,合金厂开工率进一步上行驱动有限。整体来看,供需两侧的边际变化符合我们前期判断,表现为供应端仍有量的韧性,而需求侧增长动力有限,弱势基本面下,硅价维持震荡运行。后期需关注硅厂复产速度、和下游多晶硅可能出现的产量缩减情况,或对震荡局面有显著影响。

工业硅:产量边际增长

上周期价走势震荡

上周2406合约开于12000元/吨,收于11925元/吨,周内高点12245元/吨,低点11810元/吨,周跌幅0.25%。截至5月10日,注册仓单共5.06万手、25.30万吨;较4月30日增加606手、3080吨。

数据来源:同花顺;Wind;紫金天风期货研究所

现货报价持稳 低牌号略有走高

数据来源:SMM;紫金天风期货研究所

西南6月复产提速的预期仍存

上周湖南、四川、新疆、云南开炉数分别增加1、7、12、1个,广西开炉数减少1个。上周产量环比增加0.37万吨至8.84万吨,环比增加4.33%;分产区看,云南周产量环比减少0.04万吨,四川周产量环比增加0.24万吨,新疆周产量环比增加0.17万吨。当前四川已有复产,云南周产环比基本持平,新疆产量持续走高且为产量输出主力,产量整体呈现走高趋势。后续来看,四川有进一步复产动作,新疆产出预计将稳定于高位,供应压力增长斜率或将趋向走陡,但同时需关注低价下主产区生产调整计划。

数据来源:百川盈孚;紫金天风期货研究所

西南降水起量

云南、四川地区的气温、降水开始起量,复产所需的天气条件基本具备,关注月底起的复产速度。

数据来源:紫金天风风云;紫金天风期货研究所

北方空气污染程度影响地区生产水平

天气污染方面,近期北方产区天气质量较前期趋好,短期内难对地区产量产生较大影响。

数据来源:生态环境部;紫金天风期货研究所

成本小幅下行

上周工业硅平均生产成本环比减少309元/吨至13874元/吨,毛利润、毛利率环比分别增加68元/吨、0.46个百分点至-222元/吨、-1.63%。还原剂价格略有下跌,工业硅生产成本也有所走低,但成本和利润近期整体表现为平稳波动,关注西南电价调降后的成本变动。

据来源:百川盈孚;紫金天风期货研究所

社库环比走高

上周工厂库存环比增加0.06万吨至8.83万吨,市场库存环比持平于10.30万吨,社库合计19.13万吨。节前下游采购有所恢复,但整体成交仍未有显著增长,下游维持刚需采购,社会库存呈现边际增长。

据来源:百川盈孚;紫金天风期货研究所

多晶硅:产业链价格继续下行

产业链价格持续走跌

硅价基本跌破厂家生产成本线,后期或有检修,但考虑到Q2也将有新产能投放,拉长时间来看产量或也难有显著减少,价格压力仍旧不减。上周菜花料、致密料、复投料、N型料价格环比分别减少0.2、0.2、0.15、0.15万元/吨至3.5、3.95、4.2、4.45万元/吨。4月硅片企业减产后,5月未有大幅提产计划,产量环比或持平。上周P型-182硅片价格环比降0.1至1.55元/片、P型-210硅片价格环比降0.1至2.00元/片,N型-182硅片价格环比降0.1至1.40元/片,N型-210硅片价格环比降0.1至2.20元/片。电池片、组件5月排产或持稳,关注需求增速对价格支撑力度。上周p型-182电池片均价环比降0.01至0.33元/瓦,p型-210电池片环比降0.01至0.35元/瓦,TOPCon电池片(182mm)环比降0.02至0.38元/瓦。上周TOPCon双玻组件(182mm)均价环比持平于0.92元/瓦,HJT双玻组件(210mm)均价环比降0.05至1.10元/瓦。

数据来源:SMM;iFind;紫金天风期货研究所

库存增速提高

上周多晶硅生产成本环比减260元/吨至4.72万元/吨,毛利润及毛利率环比减少1455元/吨、3.9个百分点至-5027元/吨和-12.03%。下游需求偏弱,对硅料采购有恢复但整体情绪尚不积极,低价下硅料出货有限,库存累积斜率走陡。上周多晶硅产量环比减少0.21万吨至4.57万吨;库存增加1.11万吨至23.23万吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

有机硅:DMC价格底部企稳

下游产品走跌

截至5月10日,DMC价格较5月3日环比持平于13500元/吨、华东生胶环比降200至14100元/吨,107胶环比降200至13700元/吨,硅油环比降250至15150元/吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

成本环比持平 亏损略有走扩

较上周五,成本项工业硅421#(有机硅用)环比持平于14050元/吨、甲醇价格环比涨6元/吨至2660元/吨;DMC生产成本环比持平于15484元/吨;毛利润环比减少81至-2084元/吨,毛利润率环比减少0.7个百分点至-15.56%。

数据来源:百川盈孚;iFind;紫金天风期货研究所

库存压力可控

上周DMC产量环比增加0.06万吨至4.06万吨;行业周度开工率76%,环比增2个百分点;库存环比减少0.31万吨至4.90万吨,环比减6.0%。有机硅产品价格快速下行,企业开工率回落至平均水平,近期产量稳定,符合我们前期判断。后续来看,DMC库存、价格持续向好至扭转行业整体悲观现实,仍需依赖终端的逐步修复,在终端仍未有显著回暖迹象前,DMC产量及库存或将继续维稳于行业平均波动区间。

数据来源:百川盈孚;紫金天风期货研究所

硅铝合金:开工率环比持平

开工环比持平

铝合金开工依然维持在相对稳定的状态,下游采购量有限,难以支撑合金开工率走高。上周再生铝合金开工率环比增持平于59.8%、原生铝合金开工率环比持平于50%。

数据来源:SMM;紫金天风期货研究所

免责声明

本报告的著作权属于天风期货股份有限公司。未经天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与天风期货股份有限公司及本报告作者无关。