2023年,宇通客车全年累计销售客车36518辆,同比增长20.93%;营业收入270.42亿元,同比增长24.05%;归属于上市公司股东的净利润18.17亿元,同比增长139.36%。

根据最新的经营数据,宇通客车截至今年8月份,销量依旧维持了20%以上的增长速度,而且售价更高的大型客车销量增速更是达到了36%以上。

基本上可以确定,这个高速增长,不会是2023年的昙花一现,至少在2024年是完全能够维持住的。

不过,宇通客车的业绩并不是一直这么好。

1、“大起大落”的业绩

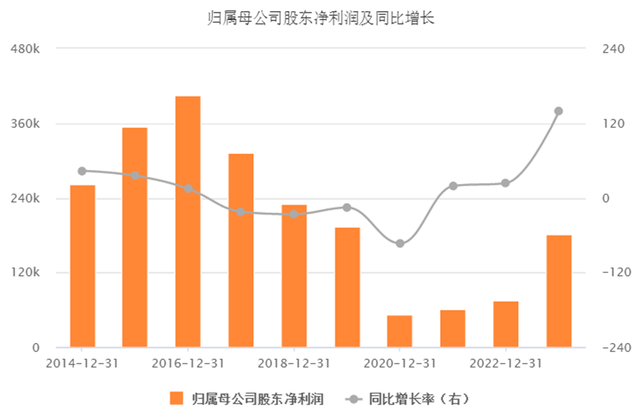

从近十年的业绩数据来看,宇通客车在2016年之前,一直都是处于增长的趋势。

并在当年达到了业绩的最高峰,客车销售量70988辆,营业收入358.5亿元,净利润40.44亿元。

之后就是一路下滑,特别是疫情的三年更是跌到了最低谷。

2022年客车销售量仅有2016年的43%,收入仅有2016年的54%,净利润仅有2016年的19%。

好在2023年营业收入和净利润都有了大幅的增长,不过剔除房地产等业务,只看客车销售这一块,依旧没有恢复到十年前的水平。

相较于2014年,销售量仅有当年的60%,收入仅有当年的94%,净利润仅有当年的70%。

营业收入增长速度

净利润增长速度

这个业绩的大起大落,其实主要是三个方面的原因:

(1)交通基础设施的完善,多种交通出行方式对客车市场的冲击

客车按出行需求划分,主要使用场景包括公交客运、公路客运、旅游客运、校车、团体通勤等,其中公交、公路、旅游客运是最主要的使用场景。

这些年,随着国家基础建设的完善,短中长途的出行都有多种选择,中长途出行可能较多选择高铁,市内出行又被地铁替代了一部分。不管是出行 的速度,还是舒适度,可能某种程度上都优于客车。

因此,多种交通方式的出现,对客车市场的需求产生了较大的冲击。

(2)新能源补贴政策的影响。

新能源补贴政策出现之初,力度非常大。以宇通客车的数据为例,2016年的时候,187亿的新能源销售收入,其中有接近100亿是政府补贴。

导致大量企业,特别是公交集团,在那几年时间里面,大量买入新能源客车。

2016年宇通客车新能源补贴收入

但是,2016年底,财政部下发了《关于调整新能源汽车推广应用财政补贴政策的通知》,补贴需要进行调整。

客车行业主销的 8 米以上纯电动客车最高国家补贴均下降 20 万元,最小下调幅度 40%,其他新能源客车车型国家补贴也有不同程度的下调;

而且,可能为了避免骗取补贴的行为,资金拨付周期增加三万公里运营里程的申领条件。

到了2023年,新能源客车这一块的补贴基本上取消,剩下燃料电池这一块还有5%左右的补贴比例。

这个政策的转向,让新能源客车的需求逐年大幅下降,客车企业的销量被提前透支了,2023年新能源客车的销量更是连2016年的1/3都不到了。

2023年宇通客车新能源补贴收入

(3)疫情导致旅游出行大幅减少

疫情三年,导致国内外的旅游出行大幅减少。不仅仅是客车行业,多个行业都受到了严重的冲击。

对客车行业的影响,主要是旅游出行减少,进而对于客车的需求,尤其是中大型客车的需求大幅减少。

这几个因素的影响,导致整个客车市场出现了大幅萎缩。

2016年的时候,大中型客车市场总销量为194602辆,到了2023年,这个数据变成了87926辆,同比减少了54.82%。

可见,宇通客车的大起大落,并非企业自身经营问题,而是受大环境的影响导致的。

2、远超同行业的经营成果、财务情况以及经营现金流

不过,即便是客车市场大幅萎缩的情况下,宇通客车在各方面依旧是整个行业里面最好的一个。

(1)经营成果

如下图所示,目前A股的几家客车上市企业里面,金龙汽车和宇通客车的营收相对接近一点,都达到了100亿营收以上的级别,其余几家连50亿营收都没有;

净利润这一块,完全没有一家企业能够和宇通客车相比较;

除了宇通以外,其余几家要么还是亏损的,要么就是在盈利的边缘挣扎。

2023年客车行业上市企业业绩

以行业前两位的宇通客车和金龙汽车为例:

按销售量来看,两者的差距基本上维持在几千辆的水平,差距不算大。金龙汽车一直处于领先的状态,即便是2023年,依旧比宇通客车多出5500多辆。

而且,金龙汽车从2016-2023年,销售量下滑了42.66%,宇通客车却下滑了48.56%。

如果根据这个数据,怎么看宇通客车的营收和利润都应该比金龙汽车差才对。

而实际情况如下图所示,最近十年的时间里面,宇通客车一直领先于金龙汽车。

宇通客车&金龙汽车营业收入对比

宇通客车&金龙汽车净利润对比

两家企业的营收差距,在行业上升期基本上保持稳定;

2016年之后,行业进入下行期间,差距从原来的40多亿,扩大至150多亿;

现在再次逐步进入行业上升期,两者的营收差距虽然有一定的缩小,但依旧有70多亿。

净利润更是没办法比,金龙汽车长期要么维持在1-2亿左右,要么就是亏损的状态;而宇通客车净利润没有低于5亿的时候,绝大部分期间都超过15亿。

宇通客车不管是下行期间,还是上升期间,经营状况都远远好于金龙汽车。

在这方面,企业面临逆境的时候,宇通客车管理团队的眼界和能力就显现出来了。

2016-2023年的行业下行期间,客车按用途和地区划分的销量结构发生了巨大的变化;

第一个,由公交客车为主,转变为以座位客车为主;

第二个,由中型车和大型车销量接近,转变为大型车为主;

第三个,由国内销售为主,转变为国外销售为主。

这个主要是在行业下行过程中,国内交通出行方式多种多样,客车整个行业都受到了较大的冲击,尤其是公交行业,销量只有高峰期的36%;

同时,海外市场由于交通并没有这么便利,对客车的需求依旧很大,疫情放开后,海外需求大幅增长。

客车行业结构变化

由于行业情况发生了较大的改变,如果依旧按以往的方式经营,企业的经营状况就很难好转。

在同行都维持以往经营方式的情况下,宇通客车管理层主动根据行业发展状况,调整了产品结构,并大幅布局了海外市场;

如下图所示,在2016年至2023年的行业下行期间,宇通客车的产品结构,由2016年的中型车为主,调整至2023年的大型车为主。

宇通客车产品结构变化

同行业的金龙汽车却保持着相同的产品结构,始终以轻型车为主,大型车和中型车的比例有一定的变动,但是并不算大。

金龙汽车产品结构变化

由于大型车的毛利率和售价都远高于中轻型,加上宇通客车的主动调整,造就了宇通客车远超行业的经营成果和盈利能力。

也正是因为这样,在行业情况开始转好的2023年,宇通客车成为了客车行业唯一实现双20%以上增长的企业。

不仅如此,2023年同行业企业国内市场下滑25%以上,宇通客车仅仅下滑1.7%;同行业海外市场上涨60%多,宇通客车上涨了86%。

(2)财务状况

宇通客车的资产负债率维持在55%左右,金龙汽车维持在80%左右,两者的差距大概是20%多;

两家的现金类资产,相差不大,都在70-80亿左右;

宇通客车&金龙汽车资产负债率

虽然负债率不低,但宇通客车的资产负债里面,基本上不存在有息负债,而且这十年里面,也就2017-2018年期间借过一些短期银行借款,其余时间都没有借钱。

而金龙汽车这么高的资产负债率里面,长时间维持了30-40亿的银行借款。

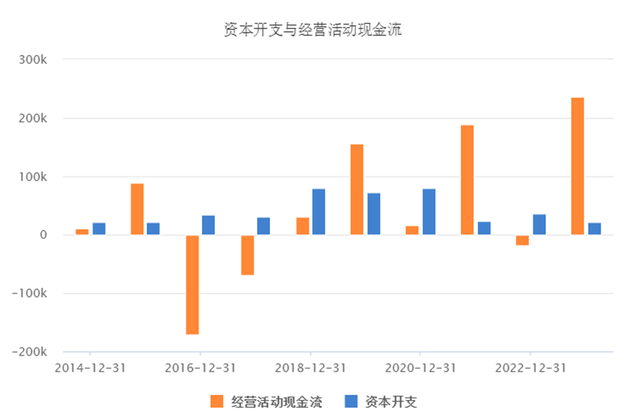

(3)经营现金流和资本开支

虽然都是汽车整车行业,但客车的销售量并不算高,因此对于固定资产的投资需求也就没有轿车那么大。

宇通客车,也就2012-2015年有过一段资本开支的高峰期,大概是十几亿,接近二十亿的水平,之后基本上都维持在十亿以下。

截至2023年底,宇通客车的经营类资产(固定资产、无形资产等)占总资产的比例也就19%左右。

在经营现金流方面,宇通客车长期维持在远超净利润的水平,更是可以完全覆盖当年的资本开支。

如下图所示,宇通客车除了2017年之外,其余年份都是正的现金流,而且是远超出资本开支的金额。

2017年也是因为新能源补贴政策转向,加上申领补助有3万公里营运里程的要求,导致补贴款的回收推迟了很多,进而当年的经营现金流为负。

宇通客车资本开支与经营现金流

而同行业的金龙汽车,经营现金流在近十年的时间里面,仅有4年是超出资本开支的,而且还有3年的现金流是负数,和宇通客车的现金流情况完全没法比。

金龙汽车资本开支与经营现金流

3、超级慷慨的分红

宇通客车经营现金流很好,没有什么银行借款,而且资本开支不大。

最关键的是,它分红超级慷慨,不像很多企业一样,把钱死死的拿在手里,就是不分出来。

如下图所示,在最近十年的时间里面,宇通客车归母净利润212.7亿,分红总金额192.13亿,把超过90%的利润都拿出来分红了。

宇通客车分红情况

这个股利支付率在整个A股市场里面,都处于最顶端的。

即便是分红很高的云南白药、伊利股份,也就70%左右,比它还低20%。

而且,按税前分红率来看,宇通客车大部分年份都达到了5%以上,这已经是相当于四大银行的水平了。

至于它的同行业企业,和它相比,完全是一个天上,一个地下。

行业第二,在十年里面分了2.5亿出来,税前分红率大部分时间连0.5%都没有。

4、“成本优势、客户粘性”造就断档存在的客车龙头企业

客车并不算一个特别高技术门槛的行业,基本上所有的零部件都有标准的供应商,除了新能源这一块目前的技术变动较快之外,燃油车领域可以说这么多年都没有太大的改变。

按理说,这个进入门槛相对较低的行业,很难出现头部企业远超同行的局面,但宇通客车就是做到了“遥遥领先”。

2023年,宇通客车的市占率达到了34.66%,行业的其余企业没有一家市占率超过10%的,宇通的市占率比第二名到第四名之和还高出一点。

2023年客车销量排行榜

这种行业内部断档的存在,主要源自于管理层多年下来打造的两个护城河:

(1)成本优势

一般来说,成本优势主要是对那些营业成本中固定成本占比很高的行业才有用,变动成本很高的情况下,是很难通过规模效应来实现成本优势的。

如下图所示,宇通客车的营业成本结构里面,原材料占比76.81%,这么高的变动成本比例,其实是很难实现规模效应的。

但是,再看一下金龙汽车的成本结构,其实就能看出差别了。

宇通客车成本结构

金龙汽车成本结构

2023年,宇通客车的营业成本164.87亿元,金龙汽车的营业成本157.89亿元,差距大概是7亿元左右。但是,金龙汽车的原材料成本比宇通客车高出16亿多。

宇通客车的销售量是36518辆,金龙汽车的销售量是42079辆。按这个换算下来,宇通客车原材料成本是34.68万/辆,金龙汽车是33.9万/辆,宇通客车比金龙汽车高出0.78万/辆。

看这个数据,应该是金龙汽车规模效应更强才对,通过大规模采购,实现了原材料单位成本的下降。

但是,这里有一个非常关键的因素,那就是产品结构。

宇通客车以大型车为主,金龙汽车则是轻型车为主,两者的售价差距非常大,2023年宇通客车平均售价为61.98万/辆,金龙汽车为42.39万/辆,两者价差19.59万/辆。

大型车、中型车、轻型车在座位数量、发动机性能、底盘等等各方面都存在差异,自然采购的价格会存在较大的差异。

仅仅发动机一项,中大型车采购的价格肯定更高。

那宇通客车卖出去的车比金龙汽车高出19.59万/辆,那采购原材料的成本,不可能仅仅高0.78万/辆。

只能说明一件事,宇通客车购买更高性能或功能的原材料,花费的单位成本更低。

另外,由于销售量领先于行业大部分企业,也存在一定的规模效应。

客车除了一部分标准产品外,还有不少是定制化的产品,因此对于零部件的要求,有可能无法直接采购到需要的产品。

其余客车企业都是直接购买标准产品,或者下发定制化的要求,而宇通客车会联合供应商一起研发,参与部分零部件的研发过程。

(2)客户粘性

对于客车,其实我们要明白它和轿车的一个非常重要的区别。

轿车的消费者主要是个人,而客车的客户主要是企业。

轿车是一种家庭使用的交通工具,而客车是企业用于生产经营的固定资产。

个人购买轿车,一般就是看品牌和价格,但是企业购买客车,价格反而不会是第一考虑,也就是价格战在客车领域可能作用没那么大。

企业选择哪个品牌的客车,主要还是基于未来的经营考虑。

①主要客户是旅游或者公交企业,安全可靠、未来维护成本、使用成本低,是它们首要考虑的点。

可能在购买一辆客车的时候,多花了1万块,但是在后续使用过程中,能够节省一定比例的燃油费用,维修费用,而且故障率更低,那购买时多花的这点钱,其实是超值的。

宇通客车在客车领域的研发投入是全行业最高的,技术实力也是最强的。

在动力电池智能管理、电驱系统、安全可靠电控系统、智能网联技术、多场景燃料电池系统、安全技术、节能技术、舒适技术等等方面,都领先于行业。

因此,宇通客车的产品,可以更大程度帮助企业降低后续的使用成本。

宇通客车技术研发

②强大的售后服务能力

客车在使用过程中,肯定难免出现故障,这时候的影响就不仅仅是一个人,而是一整车几十个人。

公交企业还好,可以调配车辆过来,影响相对较小。

如果是旅游企业,在半路出现故障,那调配的难度就较大了。

这时候,客车企业的售后服务网络就显得尤为重要,能够及时快速的解决客户的问题。

宇通客车在这方面,也是行业领先的。

宇通客车售后服务

一个即拥有技术优势,能够降低后续使用成本,安全可靠,同时还有及时响应的售后服务团队。这种多年积累下来的品牌,有几个客户不会选择,客户粘性是绝大部分同行企业无法比拟的,也就造就了宇通客车在行业的绝对领先地位。

5、业绩预测和估值分析

(1)国内市场

国内目前各种交通出行的格局较为稳定,客车行业短期内应该不会受太大的冲击,市场规模的增长,一方面应该来自于以旧换新的政策;另一方面可能是城乡一体化、旅游市场的逐步恢复;

最起码未来一两年,国内的客车市场需求会有一定的增长,但是并不会持续很多年。

(2)国外市场

“一带一路”带来的机会,欧洲、拉美、东南亚等地区的经济技术和环保政策,以及海外大部分地区不完善的交通设施,都会成为国产客车需求的来源。

预计未来3年,宇通客车的增长率分别为25%、16%、12%,净利率受益于销售量的扩大而提升,分别为10%、10.5%、10.8%。

未来三年的营业收入分别为338.03亿、392.12亿、439.17亿;

未来三年的净利润分别为33.8亿、41.17亿、47.43亿;

折现率取7%,永续增长率3%,考虑到客车行业的长期需求是下降的,这次的大幅增长也是过去年份被压制需求的爆发,过几年大概率会有一定的下行趋势出现,需要对估值打7折。

因此,宇通客车的合理估值为772亿,目前市值存在较大的低估。