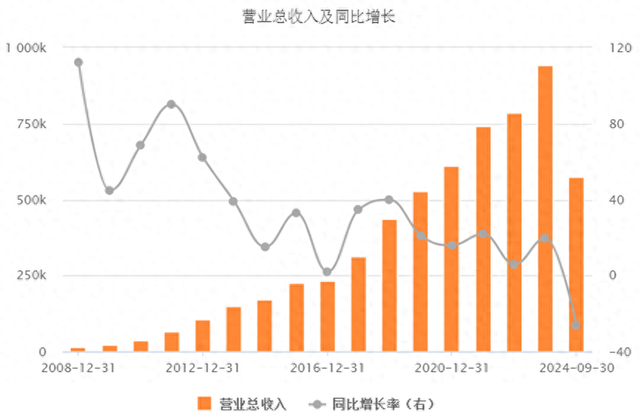

2023年,汤臣倍健营业收入94.07亿,同比增长19.66%,净利润17.46亿,同比增长26.01%;

离百亿营收的规模,只有一步之遥。只要再稍微使使劲,让经销商多拿点货,迈过去的难度可能并没那么大。

可惜的是,2023年这个高增长没有延续下去。

到了2024年,汤臣倍健业绩大变脸,连续3个季度负增长,前三季度营业收入同比下降26.33%,净利润更是同比下降54.31%。

这次营收和净利润的下降,让汤臣倍健离百亿营收这道关口更远了。

90亿、100亿可能我们看上去仅仅是一个数字的差别而已,但对于任何一个品牌来说,百亿营收规模绝对是一个重要的关口,是发展的一道分水岭,迈过去意味着进入了一个新的发展阶段。

从汤臣倍健历年的业绩表现来看,其实经历过3次的增速大幅放缓,但无一例外都在第二年就爬出了这个低增长的坑,再次实现高速增长。

汤臣倍健营业收入增速

汤臣倍健净利润增速

既然前面三次汤臣倍健都爬起来了,那这次是不是也不例外?

在分析这个之前,先看下它发展过程中遇到的三次增速放缓:

第一次: 2014年,营业收入同比增长15.03%,净利润同比增长19.19%,这个数据本身没有任何问题,依旧处于中高速增长的趋势。不过,这是汤臣倍健过往长期营收40%以上增长,净利润50%以上增长,第一次增速低于20%。

这次营业收入增速的下降,根据汤臣倍健的披露,一方面是宏观消费环境的不利影响,主品牌增速有一定的放缓,另一方面是汤臣倍健主动进行的业务调整。

看了下当时的一些资料,这个业务调整可能和当时准备出台的新《食品安全法》有较大的关系,政策上对进口食品监管政策存在不确定性。

而汤臣倍健的子公司奈梵斯旗下的“十一坊”品牌产品,大部分是从新西兰进口的,为了规避政策调整可能带来的风险,汤臣倍健把奈梵斯的进口业务进行了大幅调整。

如果当时不进行调整,即便奈梵斯保持和2013年相同的收入水平,汤臣倍健2014年的营收增速至少也能达到35%左右。

这两个方面,确实对业绩有比较大的影响,不过线上渠道可能也带来了一些冲击,不过由于处于发展初期,冲击还没那么大。

汤臣倍健也意识到线上渠道的影响,在《2015-2017年度经营规划纲要》中还把线上业务定义为种子业务,并于2015年成立了专门负责线上业务的子公司。

汤臣倍健经营规划

如果仔细看当年披露的经营内容,其实可以看出,汤臣倍健并没有那么重视线上渠道的发展,一直到2019年平台费用和市场推广费加起来也只占销售费用的10%。

究其根源,还是汤臣倍健在线下渠道的优势太大了,即便知道未来渠道结构可能有一些改变,但是并不会认为线上渠道能改变整个市场的格局。

不过,好在汤臣倍健线下渠道强大,加上保健品需求持续增长,2015年又实现了30%以上的增长。

第二次:2016年,营业收入同比增长1.9%,净利润同比下降15.78%,这是汤臣倍健第一次营收个位数增长,净利润负增长。

根据汤臣倍健自身的披露,是对部分子品牌业务进行了相关调整,同时自第三季度开始全面启动以“汤臣倍健”主品牌升级为核心的系列调整,导致业绩增速大幅放缓。

如果从2016年各个季度的业绩表现来看,汤臣倍健业绩增速的放缓,并不是从第三季度开始的,而是第一季度就开始大幅放缓,第三季度品牌升级只是让业绩增速进一步放缓而已。

很显然,这个披露的原因并不是业绩个位数增长的根源。

追根溯源,其实最关键是当时保健品行业的线上渠道发展实在太快了,并没有给汤臣倍健太多调整的时间。

虽然,汤臣倍健在2015年设立了专门负责线上业务的子公司,但是并没给与足够的重视,很多方面其实都没准备好。

以至于线上渠道超高速发展的时候,汤臣倍健的市场被线上渠道抢走了不少。

为了应对这个局面,汤臣倍健2017年实施“电商品牌化”的策略,首次推出电商渠道专供品。

汤臣倍健电商品牌化策略

经过调整之后,2017年、2018年都取得了30%以上的增长速度。

很快,凭借品牌影响力,2018年国内线上收入的占比超过了20%。

当然,2018年收购的LSG,并表带来的营业收入也有一定的贡献。

受益于市场的扩大,线上渠道的发展,汤臣倍健2019-2021年也都实现了中高速的增长。不过,以往动不动30%以上的超高速增长,再也没见到了。

第三次:2022年,营业收入同比增长5.79%,净利润同比下降20.99%,这是时隔五年之后的再次个位数增长。

这一年,汤臣倍健的主品牌基本上没有增长,另一个子品牌“健力多”同比下降14%,好在境外业务同比增长了21.87%,不然汤臣倍健可能2022年就是负增长了。

如果按渠道来看,汤臣倍健的线下渠道同比下降3.71%,线上渠道增长了13%。

至于净利润的大幅下降,完全是费用率太高导致的,特别是销售费用率,占营业收入的比例都超过了40%,如果再加上其余费用,汤臣倍健毛利率低于50%都不可能赚钱了。

保健品渠道格局变更

这次的个位数增长,其实已经预示着,局面对于汤臣倍健来说,非常不利了。

它占据优势地位的线下渠道,市场份额被线上渠道不断挤压,尤其是药店渠道,已经开始负增长了。

特别是疫情,极大改变了人们的消费习惯,线上渠道得到非常大的发展,汤臣倍健二十年建立的线下渠道护城河,一下就被打垮了。

2023年,汤臣倍健从低增长再次爬起来,实现了19.66%的高速增长。

但这个增长更多的整个行业高速增长,是疫情后人们对保健需求的爆发,让整个行业的增速达到了11.6%。

如果不考虑这个高速增长,其实汤臣倍健这个业绩并不是那么好看。

2024年业绩的大幅下滑,才是保健品需求归于平淡后,汤臣倍健竞争力的真实写照。

这一次的下滑,估计就再也难以爬起来了,竞争格局已经发生了巨大的改变。

首先,随着市场扩容,国际领先企业、大型药企和食品企业,纷纷进入这个赛道,竞争越来越激烈。

相较于这些企业,汤臣倍健的品牌、研发、营销等方面的竞争力开始减弱

其次,线上渠道的发展,进一步降低了保健品的进入门槛,加上各种新媒体、新技术的应用,为各种新品牌发展提供了机会。

另外,汤臣倍健扩大了线上渠道的比例,意味着需要收缩一部分线下渠道,而2020年汤臣倍健刚把经销商数量从600多增加至1200多,这时候再砍掉,必定会牺牲一部分线下的业绩。

如果只是这个局面不利,我并不会说不看好汤臣倍健再次回归。

汤臣倍健其实也认识到竞争越来越激烈,面对同质化的保健品,自身渠道、品牌的竞争力降低了,只有研发创新才能走出一条差异化道路,它也是准备走这条路的。

2021年财报中,汤臣倍健的董事长梁允超发出致股东信《再用八年时间,打造强科技型企业》,希望再用八年时间,初步完成强科技型企业的转型。

可惜的是,至今3年过去了,汤臣倍健知行并没有合一,它面对竞争的方式,和以往一样,还是增加销售费用。

如下图所示,从上市至今,它的销售费用率从25%左右,增长至42%左右。

这个销售费用率的增长,在2020年之前,还只是增长了5%左右。

可是,从2021年开始,销售费用率直接从30%上涨至当前的42%,增加了12%。

汤臣倍健销售费用率

而且,虽然它很早就关注到线上渠道,但是并不算太重视,在线上渠道的投入,也就是到了疫情期间才开始加大的,可以说完全是被市场推着走的。

这一点,从汤臣倍健披露的销售费用结构可以看出:

2019年的时候,它的平台费用只有0.31亿,市场推广费用1.48亿,合计占总销售费用的比例只有10%。(平台费用主要是针对线上的,市场推广根据披露,包括电视媒体、数字媒体、OTV(线上电视台)、信息流、社交平台口碑种草、多明星证言等形式)

2020年虽然增加了市场推广费用,但是增速也不算高。

直到2021年汤臣倍健这两大项的费用才大幅增加,一直到2023年这两项合计占销售费用的比例达到了49.75%。

2023年相较于2019年,销售费用增加了22.09亿元,其中市场推广和平台费用合计增加了17.41亿元,也就是说这个增加额里面有78.8%是针对线上渠道增加的。

汤臣倍健销售费用构成

董事长一直强调的研发,从披露的研发项目、专利信息,可能动静比较大,但是研发费用率到了2023年依旧只有1.91%,研发投入金额1.79亿。

连营收2%的研发投入都没有,真的很难让人相信汤臣倍健重视研发。

保健品的效果并不像药品,它主要是预防和调理身体,也就是它的真实效果,在短期内是很难衡量的。

大部分产品的科技含量并不高,没有什么技术壁垒。

你这么点研发投入,怎么和跨界药企去比,那消费者购买产品时,又怎么可能在消费者心目中建立起品牌的差异。

不过,三年过去了,汤臣倍健也没有改,未来也很大几率不会改,应该还是维持营销投入,在同质化的市场里面去竞争。

预计2024-2026年,汤臣倍健的增速分别为-20%,10%,10%,对应的营业收入分别为75.26亿、82.79亿、91.06亿。

随着市场竞争趋于稳定,汤臣倍健的销售费用率应该会有一定的下降,净利率应该有一定的回升,预计2024-2026年净利率13%、16%、17%,对应净利润分别为9.78亿、13.25亿、15.48亿。

折现率取7%,永续增长率3%,对应的合理估值为339亿,当前市值存在一定的低估。