周四晚上,沪深交易所分别低调受理了一家IPO。

周五大盘3000点保卫战的战败,虽然在市场预料之中,但普遍意料不到的是,败得那么利索。当时找不到的原因,恐怕就是周四晚上这桩低调的消息。

重启IPO是“大利好”?

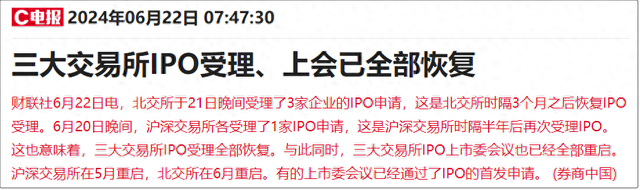

周五晚上,北交所受理三家IPO。这象征着,停止了半年的IPO,正式全面重启。

股市从5.20的甜蜜高点一路向下,连续回撤刚好一个月,正值反弹的机会窗口。这时候随便出个像样的利好,股市就能顺势反弹。

相反,重启IPO这种大杀器,一般会在股市的阶段高点放出——既可以“稳定”市场,也有充足的坠落空间。

所以刚看到重启IPO消息的时候,我甚至对自己的常识产生了动摇:难道这次重启IPO是个救市的“大利好”?

直至看到最近一张在社交媒体疯传的图,才瞬间释然。

类似的事情,其实去年底就发生过一次,就是当时的《网游管理办法》征求意见稿事件。

当时创业板指连跌了一个月,市场人气极其低迷,草木皆兵。好不容易在1800点准备企稳,就在冬至佳节的中午,突发来个雪上加霜。

尽管意见稿最后没有坐实,对市场情绪的打击,也导致指数在随后的一个多月跌破1800,最低跌破1500点。

不过现在复盘就会发现:股市在春节后“大幅”反弹的空间,正好就是那一砸的跌幅。如果没有那一砸,也不能有后面的“牛市”。所以从某种刁钻的角度看,这确实是一种救市的“大利好”。

类似的历史容易重演,画出上面那头牛的作者确实不简单。

创新的风险很大,需要股市多分担

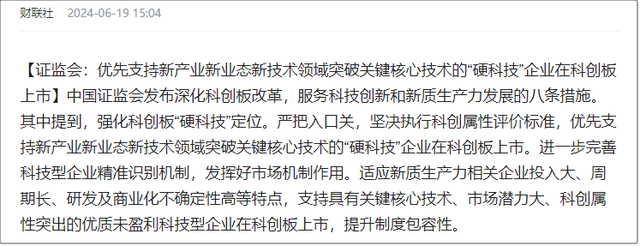

IPO重启并不是突发的,前面有铺垫。就是一天前公布的“八条措施”:

其中内容都是老生常谈,也没什么大问题。问题出在这条铺垫之前的铺垫。

不到一个月前的金融街论坛上,一些未经充分修饰的真话流出,让市场沉默至今。

对于创新型企业,债务融资的难度极大,一级市场对抗风险的能力也很强。“企业的股债融资”,基本就集中在二级市场。说是“资本市场”,指的其实就是股市。

要注意的是,这里的创新还不同于美国AI那种突破科技上限、坐拥全球市场的创新,而是“卡脖子”类的创新。

“卡脖子”类创新的最大上限,也只是作为国产替代,面对国内市场。而且每逢“卡脖子”技术有所突破,老美的对应产品就会对我国解禁、甚至降价竞争,让国产技术无利可图、得不偿失。

更要命的是,我国在这类问题上的态度一直不够强硬,老美的恶心把戏屡试不爽。无论软件还是硬件,国产替代都因此举步维艰。

所以,“卡脖子”类的创新,不但上限被锁死,风险也比一般的创新大得多。这种风险和收益完全不对等的投资,但凡专业投资者都不会去当那个“耐心资本”。借热点玩玩短线收割,倒是非常乐意。毕竟转融通和量化这些利器,现在还能正常使用。

“卡脖子”类创新作为战略重点之一,而且风险与收益不对等,正常思路是由财政来解决,就类似以往的基建。

现在把这种重任、这种风险丢给市场,就很让人费解:到底是想把“资本市场”彻底摧毁,还是“卡脖子”类创新并没有咱们想象的重要?

经济复苏、经得起折腾了?

截至5月的经济数据,不少都出现企稳迹象。无论消费、投资、就业、物价,都是稳中向好。

在乐观主义的眼中,企稳之后就是U型复苏。

即便如此,刚看到一点点复苏的迹象,就开始折腾;无异于韭菜刚冒出半寸新芽,镰刀就贴地挥出。

别忘了,企稳后能演化为U型的复苏,也能演化为L型的下台阶。咱们的GDP,就是典型的L型。日本的失落30年,就是典型的L型。

经济企稳,得来不易。

无论资本市场还是消费市场,信心还是非常脆弱。

出口和新能源车,作为近年拉动经济增长的主力,在欧洲加征关税后,也该多一分反思和敬畏。

打不过,就加入

最近有一些评论认为我在制造悲观情绪。但恰恰相反,悲观是一种主观情绪,我陈述的是有依据的客观事实。如果陈述客观事实都接受不了,那自欺欺人的病症也有点太严重了。

市场是一个用脚投票的好地方,市场走势直接反映客观世界的真实情绪。

没有永远上涨的股市,也不存在永远乐观的盲目。

承认悲观阶段,是对自己钱袋子的一种负责。

悲观阶段有悲观阶段的打法,例如咱小散们一直“看不起”的所谓防御型板块(央国企板块、国债等),我就反复强调,这是需要打不过,就加入的板块。

相比发达国家的投资者,国内投资者的一个显著劣势,是没经历过完整的经济周期。其实这对官、民而言都一样。高速发展的40多年以来,一次像样的萧条期都没出现过,这既是一种骄傲,但也是一种缺陷。

今天就分享到这吧。对文章内容有疑问或者指正的,继续欢迎在评论区留言交流!