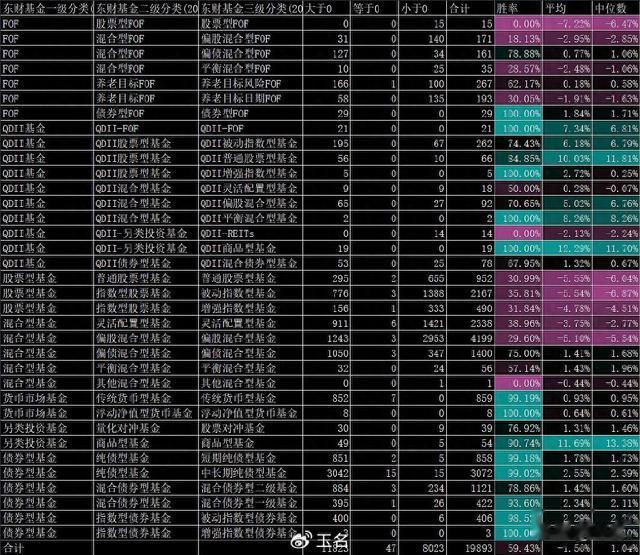

一、中美股市对比,A股脆弱性尽显无疑 2024年上半年收官,19893只公募基金里,实现正收益的有11823只,比例为59.43%,平均收益率为-1.56%,中位数为1.04%。其中,债券型基金,胜率90%+,平均数还是中位数都是正收益。而偏股混合型,29.60%的胜率,-5.10%的平均值,-5.54%的中位数;而股票型基金,35.81%的胜率,-5.54%的平均值,中位数-6.87%。股票型FOF,整个15只股票型FOF,今年全军覆没,胜率为0,平均收益率-7.22%、中位数-6.47%。——如果有资产配置思维,大家应该看到了,股债是两个不同质,是可以实现投资组合的可能。因此,哪怕是简单的沪深300与国债组合,然后再平衡后,年化收益率达到8%,也是相当可观的。

我们再来看看QDII基金,胜率高达74.43%、平均收益率6.18%、中位数6.79%。其中,普通股票型的胜率84.85%、平均收益率10.03%、中位数11.81%;偏股混合型的胜率70.65%、平均收益率5.02%、中位数6.76%。——所以,单纯A股资产就是脆弱的,我们需要通过QDII去配置海外指数,以此来提高我们资产的反脆弱性。

对比个股表现也能看出来差异,2024年上半年,以科技股为主导的纳指累计上涨了18.13%,标普500指数累计上涨14.48%,在全球主要股指涨幅榜中分别位列第二、第三位。美股三大指数在上半年均一度刷新历史新高,但道指在4月出现较大回调,上半年累计涨幅3.79%。而2024年上半年,A股5300余只股票中,仅有不到800只股票上涨,其中278只股票涨幅超20%,162只股票涨幅超30%,59只股票涨幅超50%。2024年上半年有多达1927只个股跌幅达到或超过30%,其中827只跌幅达到或超过40%,273只跌幅达到或超过50%,94只跌幅超过60%。

二、强化底层逻辑的功能性 底层逻辑方面,股息类的基金有71只,其中2024年上半年正收益的66只,胜率高达92.96%,平均收益率8.83%,中位数9.91%;亏损的5只基金,有2只是跟踪消费,3只是跟踪质量的。——这都是叠加了其他因素,反而失去了股息本身因素,这也是玉名在专题文章中经过测算、对比后反复提醒的,我们博弈相关品种,一定要纯正一些,不要什么都带一些,那样会导致功能性不明确,最终沦为四不像了。

实际上,股息模式与一些行业注定是不相干的。比如说典型的周期行业,道理很简单,周期景气的时候可以保证,可能还是非常高的股息;而周期低迷的时候,不仅没有,甚至会退市(产能出清的过程,就是如此惨烈)。因此,猪肉股等周期股绝不可能进入到选择模式中,同样地,地产公司也不可能,地产是高负债,自身压力大,如果还要高股息,那就是自绝后路了。这就能理解,当初恒大高分红的逆势行为,就是大股东直接掏空公司现金流。

对应地,为何公用事业经常用来挖掘股息品种?就是因为行业本身没有成长性,也不存在巨变,收益的稳定,就带来了股息模式的持续性。所以,股息模式本身就是一些行业特有的,而科技板块就是依托科研来实现改变的,股息模式也和其没有太多关系。不过美股的科技股是始终习惯性地保持回购,这是为了增厚每股权益,避免估值泡沫,这是非常有效的。综合来说,股息模式是让渡了成长,换取来的稳定,这也决定了,其没有对手盘因素。接下来,我们继续详解长期操作方面的因素与相关策略。