今天继续讲一家出海的公司,这家公司的产品有车的人基本都会用到,主营产品是汽车头枕和汽车座椅,这家出海上市公司名字是继峰股份。

公司可谓是一家典型的出海企业,以宁波为主总部,业务布局覆盖全球,主要在欧洲和美洲。

营收增速平缓,扣非归母净利润大洗澡

营收增速平缓,扣非归母净利润大洗澡公司2015年03月在A股上市,经过几年的发展,整体营收增速6.5%,23年公司营收历史性突破200亿。

然而公司的净利润起伏不定,经过22年的财务大洗澡之后,23年扣非归母净利润达到2.2亿,然而2024年中报显示,公司的净利润只有2700万,又处于挣扎的边缘。

毛利率逐年下滑,增收不增利,23年国内收入占比略有回升

毛利率逐年下滑,增收不增利,23年国内收入占比略有回升自从2019年收购格拉默以后,国外一直是大头占比超过80%。

2023年国内占比提升,超过31%,显示了国内汽车市场的蓬勃发展以及客户的拿单能力。

国内的毛利整体逐年递减,23年毛利率为28.46%

国外的毛利率2019年最高达到11.92%之后,也是逐年递减,23年的毛利率在8.52%。国外的毛利率不到国内的一半。

整体属于增收不增利,而且毛利率逐年下降的。

所谓的收购和出海,看出来是逐渐把公司带入一个不可逆转的旋涡。

我们把营收增速与国内的同行相比,发现上海沿浦这两年的发展还是不错的,增速惊人。

可看海外的花未必有国内香,尤其是国内这几年汽车蓬勃发展的情况下。

把继峰股份与国内同行的毛利率相比的,也是差不多的。

头枕营收较安稳,座椅在加速,中控是新增

头枕营收较安稳,座椅在加速,中控是新增从公司的营收收入分布看

头枕一直比较稳妥,商用车座椅也比较稳妥,中控及内饰件成长较快

头枕没啥太多技术含量。

其实座椅市场虽然增速缓慢。

但是由于最近几年的新能源车的发力,看似简单的椅子逐渐加了很多新的功能,比如通风,按摩等等。

问界 M7 搭载业内首款商用 AITO 零重力座椅,采用独创的三轴动态调节技术,实现了 113°的腰部零压角度和 108°的腿部零压角度,被认为是最符合人体舒适度的曲线角度。

消费的多样性和需求的提出,无疑能够提升公司产品的ASP。

据浙江证券研究数据,单独就座椅加热的市场渗透率就有2个点以上的市场空间。

此外,2024 年 H1 公司电动出风口业务实现收入 1.7 亿元,同比+74.7%,公司出口风在手定点约 70 个, 出风口项目陆续量产也有望加速为公司贡献利润。

其他业务方面,车载冰箱上半年实现收入约 2200 万元,开始创收;隐藏式门把手已获得不同客户定点,公司多元业务结构逐步形成。

大客户的定点

大客户的定点接着2024年7月,公司公告的定点项目就有很多,大致订单金额532亿左右

并购格拉默

并购格拉默在2019并购前公司主营座椅头枕扶手业务,经营稳健,管理出色。

2011-2018年间,主营业务收入高速增长,CAGR为21%。

并购前,公司拥有头枕扶手产品完整的生产线,利用技术和管理优势使生产成本远低于行业,毛利率和净利率分别稳定在30%以上和15%以上,持续高于国内可比公司和海外龙头。

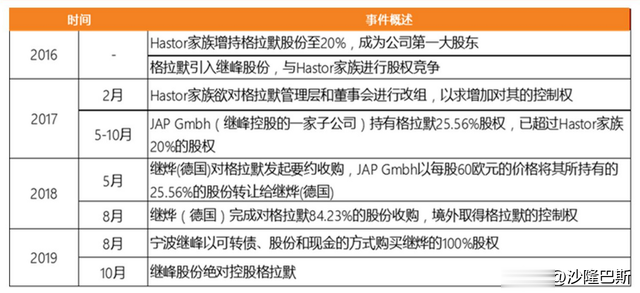

并购的契机股权纷争带来的机会:2016 年,hastor 家族逐步持有了格拉默 20% 左右的股份,对公司日常经营产生重大影响。并且 hastor 家族名下的其他企业与格拉默的主要客户大众、戴姆勒等存在官司纠纷,这使得格拉默陷入尴尬境地,不想被卷入其中,于是希望引入新的投资者来稳定股权结构,制衡 hastor 家族,向客户表明态度。

同时格拉默虽然业务发展良好但需新突破:格拉默是全球领先的汽车座椅及内饰供应商,业务涵盖乘用车座椅扶手、头枕、中控系统以及商用车的座椅系统等。在被收购前,其业务发展有一定优势,与德国三大主机厂大众、戴姆勒和宝马等保持着密切业务往来。但在全球汽车市场竞争激烈的背景下,也需要新的资源和战略支持来进一步拓展市场和提升竞争力。

继峰股份抓住了个机会:收购格拉默这样的国际龙头企业,能够帮助继峰股份快速进入到价值量更高的商用车座椅系统领域,巩固其在汽车零部件领域的行业地位,提升在全球市场的影响力。

并购能快速让继峰股份实现全球化布局:继峰股份可以获得其在全球 19 个国家的 42 个控股子公司以及全球生产、物流和营销网络,完善全球范围内的资源配置,实现全球化的战略布局。

收购的进展继峰股份收购格拉默的具体步骤如下:

设立收购主体:继峰股份实际控制人设立的宁波东证继涵投资合伙企业(有限合伙)与几位财务投资者先在境内共同出资设立宁波继烨投资有限公司,作为持股平台。

由宁波继烨投资有限公司设立境外特殊目的公司(SPV)继烨(卢森堡)和继烨(德国)。

实施对格拉默的收购:通过孙公司继烨(德国)以要约及协议收购的方式,收购格拉默 84.23% 的股权。

上市公司收购宁波继烨:继峰股份收购宁波继烨投资有限公司 100% 股权,从而间接控制了格拉默,完成跨境并购。

在收购的资金支付方面:对于 37.54 亿元的交易对价,继峰股份采用了发行可转换债券、发行股份及支付现金三种方式相结合。具体为向关联方东证继涵发行 400 万张可转换债券,共 4 亿元;向包含关联方东证继涵在内的全部交易对手发行股份 384,189,721 股,按 7.59 元 / 股来算,共 29.16 亿元;剩余的 4.38 亿元以现金支付。

继峰股份的此次收购于 2019 年经证监会上市公司并购重组审核委员会审核通过。

这一次收购还算是比较经典的一次海外收购,要知道收购前,继峰股份每年的净利润不过才3个亿,账上货币现金+流动资产不过才18亿,一个这样的体量撬动一笔将近40亿的收购,非常不容易,这样的框架给出海的收购做一个参考,当然尽调得做好,毕竟2016年还有暴风影音失败的教训。

收购完成后,形成商誉 28.21 亿(记住这个数字)

收购后公司的负债率从24.6升到72%,从此以后一直居高不下,显示出整合的担忧。

更担忧的是公司的有息负债率一直维持在35%,一直处于借钱度日。

格拉默的进展从 2021 年起,格拉默的营业收入已经重新进入增长区间。

格拉默的进展从 2021 年起,格拉默的营业收入已经重新进入增长区间。2023 年,EMEA、亚太地区的业绩表现亮眼。EMEA 地区 2023 年在商用车产品领域收入增长的推动下,实现12.11 亿欧元的营业收入,同比增长了 7%。

但是收购之后屋漏偏逢连夜雨

但是收购之后屋漏偏逢连夜雨首先是2020年疫情

其次2021年疫情反复,汽车原材料涨价,芯片缺芯(如果大家还记得当年的MCU紧缺的话)

再次是2022年欧洲央行持续加息。

收购格拉默之后的整合中国人做COO,但不是公司高管

收购格拉默之后的整合中国人做COO,但不是公司高管德国公司治理结构中,由股东代表和职工代表共同组成监事会,负责制定公司政策、拟定执行目标、监控执行过程、评价执行结果及任命和解聘董事会成员;董事会位于监事会之下,负责公司的运营和管理日常经营事务。

格拉默监事会共 12 名成员,其中 6名为职工代表监事,6 名为股东代表监事,公司控制监事会 13 票表决权中的 7 票1,通过对监事会的控制。

继峰股份在完成并购后,即更换了部分监事会成员,并更换了所有董事会成员。

2022年,发行人派出李国强先生担任格拉默全球 COO(原为格拉默在 2020 年推荐的格拉默亚太区总经理),成为格拉默首位中国籍全球高管,负责格拉默三大经营区域的生产运营,及格拉默集团数字化运营、VAVE2管理、战略制造工程和卓越运营项目等,计划从格拉默内部深挖降本增效经营改善点。

然而有趣的是李国强这样一个级别的人物,居然不在公司的高管名单之列。

家族企业,有的时候一言难尽。

推行降本增效措施

推行降本增效措施格拉默主要经营地位于欧洲及美洲,成本率较高。

在收购格拉默后,凭借民营企业优秀的成本控制能力,从多个维度帮助格拉默降本增效,如推行联合采购,将公司在模具、支杆、泡沫发泡料等生产资料上的采购优势赋能格拉默,进而降低格拉默对外采购成本。与此同时,格拉默自身亦持续推进全面的结构性降本增效措施,包括优化人员配置、进一步加强供应链管理、深化 VAVE、深挖工厂运营效率、控制品质损失、降低管理费用等。

产业布局整合发行人与格拉默在生产方面亦存在较强的协同效应,收购完成后,格拉默出售了西班牙子公司,关闭了两家德国工厂、比利时工厂及美国俄亥俄州杰斐逊工厂等亏损工厂。

同时,将格拉默江苏工厂搬迁至发行人宁波北仑厂区,将格拉默沈阳工厂搬迁至继峰股份沈阳厂区,通过产业布局整合提高效率,实现规模生产效应,降低生产成本。

共享客户资源,实现业务拓展继峰积极利用自身在国内的客户资源赋能格拉默,帮助其拓展中国区业务。

继峰股份帮助格拉默逐步展开与一汽解放、陕汽重卡、福田汽车等国内大型重卡生产厂商的合作,使得格拉默在国内重卡座椅领域的市占率由2019 年的 4.1%提升到了 2022 年的 10%。

此外,格拉默亦在中国市场中卡座椅及船舶座椅项目上取得突破性进展。在乘用车座椅业务方面,在国内市场实现了乘用车座椅业务的突破;后续,格拉默在发行人的统筹协调下参与奥迪和一汽大众定点项目。

整合收效一般我们来看一下整合之后格拉默的情况

看格拉默的数据,营收是略微有增长,倒是毛利率有点差强人意,直到23年才略有恢复到10.35%,之前一直低于个位数,也就是说三年的整合,一直是在磨合。

三年啊。

更无奈的是收购当年2020年格拉默就直接出现了亏损,要知道2019年格拉默还是有7700万欧元的净利润,收购之后直接翻脸比翻书还快,虽然跟疫情相关,但变化不至于如此离谱。

更为重要的是格拉默的资产负债率逐年提升,从76.79%上升到23年的79.95%。当然是在俄乌冲突前欧美地区利率较低,格拉默较多采用借款方式满足经营资金需求,有息负债规模较大。

没想到加息加的,哎。

只能说:管理不善。

从继峰股份自身来看。

公司整体的费用在22%左右

其中收购后带来的管理费用偏高,平均在13.5%,23年管理费用更是达到17.13%,不知道哪里来的自信。

公司销售费用控制还比较好,但是公司的财务费用有点改,平均在2%左右,23年更是高达4.54%,其中利息费用就占3.79%。

怪不得期间财务总监就换了三个。

业务整合也是滞后三年?

业务整合也是滞后三年?公司是直到2021 才上线现乘用车座椅总成业务的突破,年获得首个定点以来累计共获得 6

个定点,而首个定点项目于 2023 年 5 月顺利量产

大家看清楚没有,3年整合才有个像样的项目,而真正的项目23年才量产。

格拉默分区域进展拆分

格拉默分区域进展拆分我们继续按照区域的进展看一下格拉默的贡献,大体上看亚太增速较高,欧洲稳定,美洲断崖式下跌。

► 亚太地区:发力重卡座椅等业务, 2023 年收入实现 5.32 亿欧元,占总体22.5%,同比增长 24.7%。加速生产布局中国,整合以来在合肥、沈阳、哈尔滨等地陆续新建工厂,营业收入持续高增至2023年的5.3亿欧元,被收购以来2019-2023年营收CAGR高达14.1%,盈利能力稳中有升,EBIT利润率从2020年的8.7%提升至2023年的11.5%。

► 欧洲地区:持续巩固乘、商用车座椅相关业务在欧洲的龙头地位,营收逐年提升至2023年的12.1亿欧元,占总体营收51%。降本增效举措下,疫情期间大规模裁员并先后关闭3家德国工厂和1家西班牙工厂,2021年EBIT利润率扭亏,后续呈现稳中有升,2023年EBIT利润率实现5.0%,高于疫情前水平。

► 美洲地区:美洲地区由于工厂关闭、制造商罢工等原因,收入下降 7.5%,但北美营收23年占比26.3%。2023年营收为6.2亿欧元。通胀导致人力与原材料成本持续增加,而产品结构多以低毛利的压铸件为主,盈利水平较,2022年大额商誉计提影响盈利,2023年EBIT利润率为-8.1%,略有回升,但整体经营情况仍有待改善。

不得不售卖TMD公司TMD公司其实也是买来的

不得不售卖TMD公司TMD公司其实也是买来的2018年10月,德国汽车供应商格拉默以2.71亿美元收购了TMD公司100%股权。继峰股份过往公告披露,通过收购TMD公司,格拉默可扩展自身在热塑性应用领域的产品组合及工艺技术,并接触到在可持续基础上提升其盈利潜力的新产品,进而帮助格拉默实现其盈利目标。另外,该收购可以增强格拉默在北美的市场地位,更有利于其与美国本土客户建立联系。

然并卵。

美洲TMD公司的疲软由于人员、货运的成本,以及墨西哥和美国工厂非经常性费用的大幅增加,美洲地区的盈利表现一度疲软。

TMD公司23年亏损2.19亿,2024H1亏损1.3亿,亏损加速中。

据继峰股份公告透露,在2022 年,格拉默美洲地区发生突发性的生产线报损维修事件,为维护客户关系、保证订单及时交付,格拉默通过紧急空运方式交货,产生了 7,269.82 万元的紧急运输费用,减值太坑爹了;

不得不两折出售TMD

不得不两折出售TMD2024年9月23日公司公告出售TMD股份。

当初2.71亿美元买的,现在不到0.4亿卖出,基本打两折,呵呵。

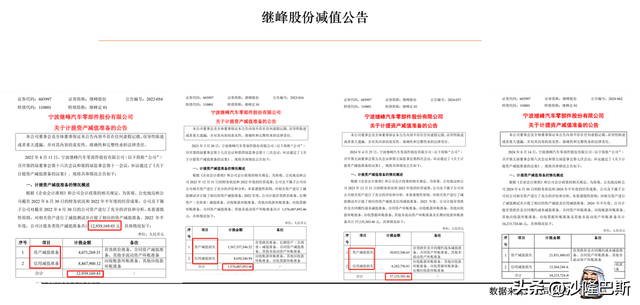

不得不说的常年减值公司从2022年开始,就不断进行资产减值:

不得不说的常年减值公司从2022年开始,就不断进行资产减值:22年减值1700万

23年减值15亿

24年减值3700万+3400万

累计减值16.64亿,要知道2024年公司的净资产才52.9亿。

行业坏账减值情况

行业坏账减值情况比较了行业坏账计提情况,继峰股份表现中规中矩。

那么主要就是商誉情况。其中23年的一把商誉减值直接给公司的净利润带来一个窟窿2023年3月30日公司公告计提减值15亿,其中商誉减持10亿,固定资产减值2.348亿,无形资产减持2.85亿,使用权减值。

那么主要就是商誉情况。其中23年的一把商誉减值直接给公司的净利润带来一个窟窿2023年3月30日公司公告计提减值15亿,其中商誉减持10亿,固定资产减值2.348亿,无形资产减持2.85亿,使用权减值。2022年,俄乌冲突爆发,欧美对俄罗斯的制裁及俄罗斯进行的反制裁的持续,欧洲能源危机加剧,全球通胀局面进一步恶化。2022年第三季度,欧洲央行启动加息,季度内加息125个基点;进入2022第四季度,欧洲央行在三季度加息的基。

根据评估报告,2020 至 2021 年包含商誉的资产组可收回金额均高于账面价值,商誉资产组未发生减值,2022 年全球通胀持续和欧美央行加息导致折现率大幅上升,商誉资产组可收回金额低于账面价值,出现减值,所以进行了计提10亿。

截止目前公司还有商誉 17.16 亿元,相当于同期公司净资产 52.86 亿元的 32.46%,依然是悬在公司头上的达摩克利斯之剑。

随意变更定增项目,可行性分析如同儿戏公司2015年IPO之后

除了2019年定增和转债收购格拉默之外,在2024年4月份,又做了一次11.8亿的定增。

还不到半年,2024年9月23日,公司公告变更募投项目:

将“合肥汽车内饰件生产基地项目”变更为“年产 80万套乘用车座椅总成生产基地项目”,新增继峰座椅(常州)有限公司为募投项目实施主体、新增江苏省常州市为募投项目实施地点,并将该项目建成后预计乘用车座椅年生3产规模由 60 万套增加至 80 万套;同时将“长春汽车座椅头枕、扶手及内饰件项目”的建设内容由年产 20 万套乘用车座椅和 120 万套头枕、座椅扶手调整为年产 120 万套头枕、座椅扶手。

虽然说只是正价了常州20万套的座椅安排,以及取消了长春20万套座椅的安排,但可见不到半年的时间,就随意变更募投项目资金使用,可研报告如同儿戏。

从这半年的资金使用看,资金补流是最快的,呵呵。

累计减值14亿

累计减值14亿公司在19年收购前减持约6个亿。

19年收购格拉默之后,在2021年解禁到期之后开始减持,累计减值9.8亿。

研发费用收购格拉默之后,研发费用还是给足的,23年达到4.3亿

研发费用收购格拉默之后,研发费用还是给足的,23年达到4.3亿 总结

总结公司在汽车发展的大潮中果断选择了收购出海,演出一起蛇吞象的大戏。虽然公司营收逐年有所上升,但并购并没有带来业务上的整合,出现了增收不增利的情况,更让人大跌眼镜的是爹爹不休的资产减值和商誉减值,虽然说有疫情和加息等客观上的原因,但可见公司在管理上的不合拍。出海是一个热点,并购也将会是一个热点,如何把两者结合起来,考研的是公司的高超的管理能力。

希望二代王继民总接班之后能让企业管理更加优秀,毕竟从最近公司公告看,他受让了9.39%的股份。

从汽车来看,国内的市场也不容忽视,毕竟中国的市场和竞争力也在不断扩大,从继峰股份国内份额的上升也能看出来,内外兼修,也是一种考研。