报告标题:转债市场继续反弹,估值仍在高位——可转债周报(2024年2月19日至2月23日)

报告发布日期:2024年2月24日分析师:张 旭 执业证书编号:S0930516010001

分析师:方钰涵 执业证书编号:S0930523020001

1、市场行情

本周(2024年2月19日至2月23日),中证转债涨幅为2.11%,表现弱于中证全指(5.07%)。分类别来看,超高平价券(转股价值大于130元)涨幅均值为5.23%,表现优于高平价券(3.35%)、中平价券(3.96%)、低平价券(3.73%)和超低平价券(2.55%)。低评级券(评级为AA-及以下)的涨幅均值为4.42%,表现优于中评级券(1.83%)和高评级券(1.72%)。

从转债规模看,本周大规模转债(债券余额大于50亿元)的涨幅均值为1.74%,表现弱于中规模券(2.68%)和小规模券(4.57%)。从行业来看,涨幅排名前30的可转债主要来自计算机(6只)、机械设备(4只)、建筑装饰(3只)和汽车(3只);跌幅居前的30只可转债主要来自化工(5只)、医药生物(5只)、电子(3只)和建筑装饰(3只)。

2、目前转债估值水平

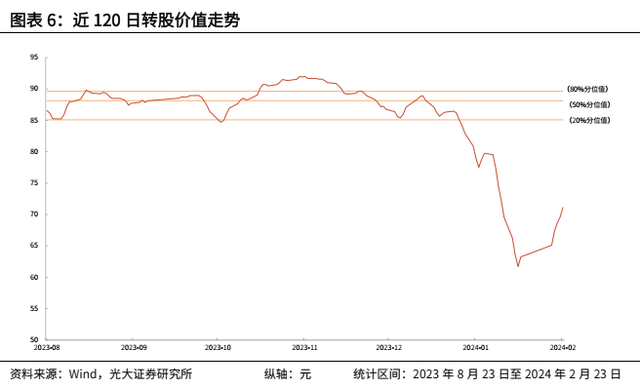

截至2024年2月23日,存量可转债共548只,余额为8372.49亿元。2月23日,转债的平均价格为111.94元,分位值为38.55%,处于2018年至今的历史较低水平。转股溢价率为56.76%,分位值为99.46%,处于2018年至今的较高水平。其中,中平价(转股价值为90至110元之间)可转债的转股溢价率为23.87%,高于2018年以来中平价转债转股溢价率的中位数(16.95%)。

3、转债涨幅情况

4、可转债配置方向

本周(2024年2月19日至2月23日),中证转债指数表现弱于中证全指。分类型来看,本周超高平价券表现最佳,涨幅均值达5.23%。分评级来看,本周低评级转债表现较好。从规模上看,小规模券表现优于中规模券和大规模券。估值方面,转债估值较上周有所下行,但仍在高位,转股溢价率较2月8日的70.54%下降了13.78个百分点,转债估值向合理水平修复仍需要时间。

近期,转债市场跟随权益市场反弹,反弹幅度弱于权益市场。展望后市,我们认为转债市场后续或呈现出震荡行情,行业轮动仍然会较快。估值方面,我们认为转股溢价率会进一步下行。在策略方面,当前转债市场价格水平处于低位,投资者可采用高YTM策略或低价策略买入中、低价转债,特别是一些转债价格涨幅大幅落后于正股股价涨幅的标的。另外,我们建议投资者关注下修博弈机会。对于高股息、低估值正股对应的转债可以继续持有。在行业选择上,投资者可关注以下方向:1)围绕出口业务较多、海外产能占比较高的行业选择转债标的,例如纺织制造、轮胎、化工、家装材料等行业的相关标的。2)关注银行、公用事业、医药、化工等板块的转债。3)关注AI应用软件、AI算力方向的相关转债标的。4)可关注有色板块中铝、铜行业相关的转债标的。

5、风险提示

关注A股市场走势对转债市场的影响。►利率债(张旭/李枢川)

不宜将MLF的操作规模与货币政策取向划等号

前期的资金紧张逐渐被淡忘了

建议用两年平均增速分析金融数据

中国央行遥遥领先——写在美债收益率冲高之时

再论收益率对利空因素的“免疫”

我们更应关注什么?——利率债2021年春季投资策略

与LPR相比,我们更关心存款利率

不宜过度关注OMO的数量

金融数据“增量高、增速降”是必然的;不如关注OMO和DR007利率。

DR007开盘价的提高并不是为了引导资金价格上行

1月的信贷数据容易被扰动

技术性的资金紧张

为何14天逆回购还等不来?

是否应取消“存款利率指导”?

►信用债(危玮肖/董乃睿)

以发展的眼光看待遵义的债务

下沉至主体的信用分析之陕西煤业化工集团

下沉至主体的信用分析之山西焦煤集团

下沉至主体的信用分分析之同煤集团

银行永续债近况

铁路投资主体信用分析要点

煤炭行业信用研究框架

公司治理视角下的违约主体

是否应严禁“红色”地区的城投债融资?

宏桥的“大气”提振市场信心

写在永煤违约一个月之际

无序违约提高了债券市场整体的融资成本和难度

►可转债(方钰涵/毛振强)

美国转债的发行交易规则、条款及特殊品种

转债条款的魅力

转债下修面面观

转债估值水平因何而变

影响转债估值的三因素 :转换价值、正股波动率及信用等级

转债破发解因

转债发行“进化史”