文/梧桐兄弟

5月17日,香河昆仑新能源材料股份有限公司创业板IPO被宣布终止审核,直接原因是公司及保荐机构中金公司申请撤回申请/保荐。昆仑新材IPO申报于2023年6月16日获得受理,2023年7月7日收到首轮问询并完成了回复。

一、主要产品锂离子电池电解液,2023年利润存大幅度下滑风险

公司主营锂离子电池电解液的研发、生产和销售。报告期内,公司的主要产品为锂离子电池电解液,锂离子电池电解液占收入比例超过 98%,产品较为单一。

报告期内,公司主要财务数据如下:

据披露,2020年-2022年,发行人的营业收入分别为19,185.94万元、118,358.25万元、211,422.62万元,净利润分别为-974.86万元、4,884.38万元、11,876.93万元,整体呈增长趋势。公司2020年-2022年内的业绩增长直接受益于下游需求的快速增长以及发行人本身产能的及时扩充。2023年1-6月,发行人实现营业收入74,633.35万元,净利润 3,731.44万元,与去年同期对比,营业收入变动-21.46%、净利润变动-45.33%,主要是由于2022年底动力电池库存普遍较高,2023年上半年新能源汽车销量增速不及预期,该期间内出现了下游电池行业库存去化的过程,使得电解液行业竞争加剧,单位产品毛利空间受到压缩;同时,上游主要原材料六氟磷酸锂价格大幅下跌带动电解液产品销售价格下行。2023年下半年以来,由于行业竞争加剧及上游原材料价格下行,电解液价格呈下降趋势,导致发行人营业收入和利润同比大幅下降,公司2023年度营业收入和利润存在大幅度下滑的风险。

相较于天赐材料、新宙邦、瑞泰新材等行业头部企业,公司的业务规模仍然较小,资金实力较弱,抵御市场风险的能力相对较弱。

二、第一大客户宁德时代,经营性现金流一度连续3年为负

2020-2022 年,国内锂离子电池电解液出货量前十的企业市场份额情况如下:

报告期各期,公司主营业务毛利率分别为 7.90%、13.68%、10.31%和 12.06%,毛利率整体水平较低且存在波动的情形。电解液厂商主要按照成本加成进行销售定价,报告期内,材料成本占电解液产品主营业务成本的比例分别为 89.80%、96.55%、96.07%和 92.76%,发行人未进行上游原材料的布局,仅从事电解液的研制和生产,主要赚取加工费,其利润空间远低于原材料成本金额,产品毛利率较低。

报告期内,公司前五大客户的收入占营业收入的比例分别为 55.33%、73.22%、86.18%和 82.07%,客户集中度较高。报告期内,发行人向宁德时代销售收入占比分别为 28.22%、45.97%、58.59%和53.81%,占比相对较高,且呈现增长的趋势。

报告期各期末,公司应收账款余额分别为 17,781.73万元、28,130.38万元、47,182.23万元和 58,502.02万元,占当期营业收入的比例分别为92.68%、23.77%、22.32%和78.39%;应收账款前五名客户应收账款余额之和占应收账款余额比例分别为69.34%、81.89%、76.78%和80.32%,较为集中。截至2023年6月末,公司单项计提坏账准备的应收账款余额为 7,520.29万元。

报告期各期末,公司存货账面价值分别为 1,819.45 万元、8,605.96 万元、10,364.07 万元和 7,770.57 万元,占流动资产的比重分别为 7.60%、7.75%、9.45%和7.78%;公司存货跌价准备分别为 11.59 万元、98.66 万元、1,013.50 万元和 365.08 万元,占存货原值的比重分别为 0.63%、1.13%、8.91%和 4.49%。

2020 年-2022 年,公司经营活动现金流量净额分别为-1,654.41 万元、-9,775.81 万元、-14,419.23 万元,经营活动现金流量净额持续为负。一方面是因为公司经营规模增长,上游供应商及下游客户信用期存在差异;另一方面是因为公司客户较多地使用承兑汇票支付货款,该部分未计入经营活动现金流入。2023 年 1-6 月,公司经营活动现金流量净额为 1,513.08 万元,主要是由于六氟磷酸锂等主要原材料供应充足,公司议价能力提高,供应商给予公司一定的信用期所致。

三、募投项目将大幅提升产能,但2023年上半年产能利用率有所下跌

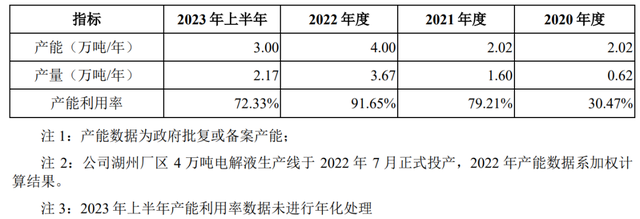

发行人募投项目完成后,产能将从6万吨/年提升至 30万吨/年。发行人主要产品目前和期后的产能利用率、产销率情况如下:

2020 至 2022 年,随着新能源汽车行业景气度提升、动力电池需求增加及公司交付能力增强,公司产能利用率均快速增长。2022 年,随着湖州厂区新产线投产,公司电解液产能、产量同步增长,公司产能利用率持续维持高位,业务规模进一步扩大。2023 年上半年,由于新能源汽车消费增速不及预期、动力电池2022年底库存较高等原因,导致电解液需求有所下滑,公司产能利用率有所降低。

除比亚迪电解液主要为自用外,2022 年国内产量排名前列厂商的产能利用率情况如下:

根据研究机构伊维经济研究院发布的《中国锂离子电池电解液行业发展白皮书(2023 年)》及上市公司公开资料,国内主要电解液行业企业产能扩张情况如下:

根据研究机构伊维经济研究院及专业能源咨询服务商隆众资讯数据,预计 2025 年我国电解液出货量将达到247.3 万吨,产能将增长至 463.79 万吨,综合产能利用率为 53.32%。

未来几年,全球主要锂电池企业进入扩产高峰期,部分头部锂电池企业的扩产情况如下:

根据伊维经济研究院,2020 年、2021 年和 2022 年,公司的市场份额分别为 2.8%、3.6%和4.3%,2023 年上半年市占率进一步增长至 4.6%,呈现良好的增长态势,以公司 2025年电解液市占率 6%进行测算,发行人预计产能利用率如下:

四、研发费用占比低于行业平均水平

报告期内,公司研发费用占营业收入的比例与同行业公司对比如下:

报告期内,发行人研发费用金额分别为 758.94万元、1,222.44万元、1,423.58万元和 960.32万元;近三年一期研发费用占比分别为3.96%、1.03%、0.67%和 1.29%。发行人报告期内产品结构较为单一,研发投入均集中于电解液领域,与多产品线的业务结构需要多种背景专业人才和较大规模研发团队不同,发行人报告期内研发团队规模相对较小。

发行人子公司湖州昆仑于 2019年12月4日取得《高新技术企业认定证书》(编号为GR201933002247),有效期自2019年12月4日至2022年12月3日。由于湖州昆仑营业收入增长较快,湖州昆仑研发投入相对较少,预计难以满足高新技术企业认定条件,因此《高新技术企业认定证书》到期后,湖州昆仑未申请高新技术企业认定的复审。

五、其他关注事项

1、关于行业分类、环保与经营合规性

申请文件显示:

(1)发行人认为其行业分类属于“C398 电子元件及电子专用材料制造业”,与部分同行业可比公司的行业分类存在差异。

(2)发行人主要产品为锂离子电池电解液,生产过程中会产生废水、废气、固废、噪声等污染物。报告期内,发行人曾因未按规定建设贮存设施储存化验室产生的危险废物而受到行政处罚。

(3)发行人及子公司湖州昆仑报告期内曾在未取得危险化学品经营许可证的情况下向客户销售危险化学品,湖州昆仑因此受到相关主管部门罚款 12 万元的行政处罚。

(4)发行人香河厂区生产土地系商业用地,不属于化工建设用地,未能及时办理《安全生产许可证》。2016 年扩建和技术改造未取得相关备案和批复手续,也未履行相关的环评手续。香河厂区已于 2021 年 12 月 31 日之前停止生产经营活动,并拆除全部生产线。

2、关于与张家港亿恩科的交易

申请文件显示:

(1)2020 年 9 月,由于尚未在中国建设自有电解液产能,韩国 ENCHEM 增资湖州昆仑,旨在以湖州昆仑为经营主体,通过韩国 ENCHEM 全资子公司张家港亿恩科向韩资锂电池企业在中国运营的工厂提供电解液产品。根据湖州昆仑的《公司章程》,湖州昆仑应每年至少向股东分配其可分配利润的 50%。

(2)湖州昆仑与张家港亿恩科签署了为期三年的独家供货协议,协议将于 2023年 9 月到期。报告期内,发行人向张家港亿恩科的关联销售金额分别为 707.80 万元、23,986.37 万元和 34,975.85 万元,占营业收入比例分别为 3.69%、20.27%、16.54%。发行人向张家港亿恩科销售的毛利率明显低于其他客户,2020 年毛利率为负。

(3)发行人对张家港亿恩科销售产品采用总额法确认收入。2021 年及 2022 年,发行人同时向张家港亿恩科销售电解液并采购锂盐等原材料。《保荐工作报告》显示,发行人向张家港亿恩科销售产品采用成本加成定价模式,张家港亿恩科保证湖州昆仑向张家港亿恩科供应锂电池电解液时的营业利润在每吨 1,500 元至 2,000 元;2021 年 9月之后,湖州昆仑为提高资金使用效率,与张家港亿恩科协商采用应收应付抵账的结算方式。

(4)报告期内,发行人向张家港亿恩科采购原材料和周转桶租赁,关联采购金额分别为 6.91 万元、21,450.69 万元和 29,833.31 万元。

注:独家供货期限已经于 2023 年 9 月到期,该协议到期后,发行人与张家港亿恩科签订了为期三年的一般供货协议,约定张家港亿恩科根据需求向湖州昆仑采购锂电池电解液,有效期限届满前 3 个月内,任何一方未作出终止协议或变更协议的书面意思表示,协议期满后自动续期 3 年,若协议有效期内 ENCHEM 将其持有的湖州昆仑的股权全部转让完毕,张家港亿恩科可向湖州昆仑发出书面通知终止本协议。

3、关于历史沿革

申请文件显示:

(1)2015 年,昆仑有限原股东青海华兴、晨晖分别将其持有的昆仑有限 66.66%、33.34%股权以合计人民币 1,100 万元的价格转让给郭营军。因郭营军未按约定支付股权转让款,青海华兴、晨晖向法院提起诉讼,经调解结案。

(2)在收购昆仑有限股权的过程之中,郭营军曾向昆仑有限借款 940.77 万元。

(3)2021 年 7 月,深圳安鹏以 1,360.11 万元的价格将其持有的 6.1914%股权全部转让给青岛昆宇,青岛昆宇指定公司控股股东、实际控制人郭营军履行回购义务,深圳安鹏按照2016 年增资款年化 8%的利率退出。发行人一次性计提股份支付费用1,735.40 万元。

(4)上汽集团 2021 年 12 月通过青岛上汽、苏州中金、上汽长三角等增资入股发行人。同时,上汽集团通过上海汽车集团投资管理有限公司间接持有公司客户时代上汽动力电池有限公司 49%的股权。