此报告由“勤策消费研究”出品。下载完整版《啤酒行业研究报告——全面高端化转向结构性升级》请至勤策消费研究微信公众号回复“麦芽”获取。

01 核心观点

1、我国啤酒产量自2013年触顶后持续下滑,但近年来在啤酒消费主力(20-49岁群体)人口规模的支撑下产量已趋于平稳;

2、啤酒行业集中度较高,在高端化以及成本压力缓解的推动下,头部品牌业绩持续增长;

3、当前高端化依旧是推动行业增长的主要因素,但在消费趋于理性的背景下,全面高端化已经开始转向结构性升级;

4、头部企业均在推进高端化,但竞争力层次分明,呈现错位竞争格局。

02 报告节选

一、啤酒行业格局稳定,高端化节奏改变

我国啤酒行业集中度较高,2022年行业CR5约92%,其中Top3华润啤酒、青岛啤酒、百威亚太(中国)的市占率分别达32%、23%、20%。

2022年中国啤酒行业竞争格局

数据来源:中商产业研究院

在啤酒产量整体呈现下滑(近年趋于平稳)的背景下,全面高端化推动行业持续增长。

随着消费者消费意识趋向理性,全面高端化的节奏开始改变。按零售价格划分,啤酒通常包括高档(≥10元)、次高档(8-10元)、主流(6-8元)、低档(≤6元)四个价格带。

在整体消费环境弱复苏的背景下,8元以上价格带仍为核心增量,而高档升级放缓,次高档替代低档成为行业高端化的核心。

啤酒行业由全面高端化转向结构性升级

数据来源:华创证券测算

二、高端化价格带的竞争要素差异

高端化进程中,产品细分价格带内竞争力存在明显差异。

按价格带由低至高,产品对于消费者的培育时间越长、难度越大,培育过程中的重心由渠道建设转向品牌建设。

8-10元价格带通常是6元左右产品的自然升级,在该价格带内酒企竞争更注重渠道建设,渠道费用投入占比较高。

15元以上价格带产品更加注重个性,需要持续加强与消费者的互动,例如投入赞助、举办大型活动等建设品牌力。

细分价格带的竞争力差异

三、头部企业在各价位带竞争力层次分明

头部企业当前呈现错位竞争格局,在各价位带中:

青岛啤酒、燕京啤酒受益于8-10元价格带的持续扩容;华润啤酒通过喜力抢占10-15元价格带;百威亚太重点培育15元以上价格带。据华创证券测算,2023年行业CR5中青岛啤酒在8-10元价格带占比最大,达30%;百威亚太在10-15元、15元以上价格带中均占比最大,分别达36%、52%。

2023年行业Top5在细分价格带的竞争格局

数据来源:华创证券测算

华润啤酒:吨价较低,但增长势能较强

华润啤酒当前在行业市占率第一,但吨价仍处于较低水平。

以2022年为例,公司整体吨价3177元,均低于百威亚太(5270元)、重庆啤酒(4915元)、青岛啤酒(3985元)、燕京啤酒(3502元),因此公司吨价提升空间充足。

公司通过喜力品牌快速推动高端化进程,并结合自身渠道优势快速抢占10-15元价格带,对抗百威。

此外,在雪花勇闯天涯300万吨的销售大盘基础上,SuperX持续升级,从个性化转向大众化,发力8-10元价格带。

数据来源:华创证券测算

青岛啤酒:双品牌战略稳步推进高端化

青岛啤酒通过“青岛+崂山”的双品牌战略,加速其地域性品牌如山水、汉斯等的整理。

将中低端、地域性的需求汇入崂山啤酒,推进低档产品迭代优化,并通过青岛主品牌推进高端化。

目前公司在8-10元价格带优势明显,大单品经典青啤200万吨基于公司自身的品牌力及产品的优化,已有约80%从6元价格带自然提价至8元,同时通过1903等产品持续推进高端化进程。

数据来源:华创证券测算

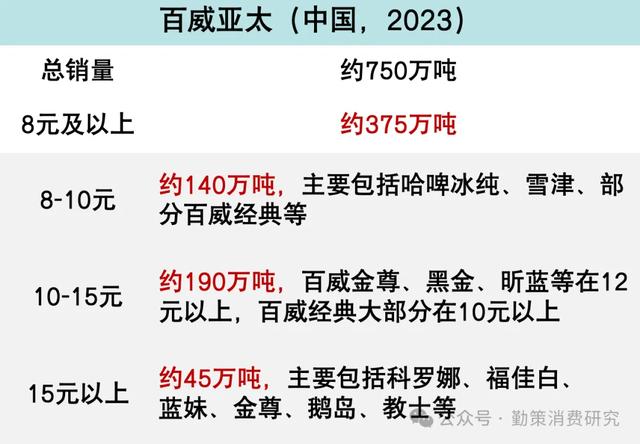

百威:定位高端,在超高端细分中优势较大

百威进入中国市场即定位高端,并持续对15元以上超高端价格带市场进行培育,当前在该细分价格带公司的市占率超过5成,处于绝对领先地位。

百威亚太23年营收487亿元,近年来整体趋于稳定,公司背靠百威英博旗下约50个国际品牌,整体战略上重视超高端矩阵建设,在集中资源持续培育方面具备较强优势。

数据来源:华创证券测算

此报告由“勤策消费研究”出品。下载完整版《啤酒行业研究报告——全面高端化转向结构性升级》请至勤策消费研究微信公众号回复“麦芽”获取。