中国核电,最近一直在涨,个有人甚至说,中国核电就是下一个长江电力。

今天,我们来好好聊一聊。

1,垄断的好生意

核电具有极强的壁垒,是一门非常好的生意。技术、资质、资金、位置,全都是壁垒。

首先,很容易发生核泄漏,不是一般人能干的,资质是前提。而且还是重资产,一个核电站动辄就几百亿,这也不是一般人干得起的。建设周期还特别长,一般需要60个月,5年时间以上。

其次,核电站的就是发电的,电力是刚需。而且,投资主要在前期,发电成本其实是比较低的,主要的消耗品核燃料棒,很容易运输,价格也不高。一个6厘米的小球,能量相当于1.5吨煤。只要建好了,就等同于印钞机。

最后,核电站所在的位置,也是稀缺的,不是什么地方都能建设的。选址很严格,需要同时满足水多、人口少、地质稳定等等多个条件。

好的公司,就是这么简单,业务简单、生意简单,一句话就能说清楚。

2,两大动力刺激

中国核电最近两年一直在涨,主要有2个原因:

第一,毛利率扩张

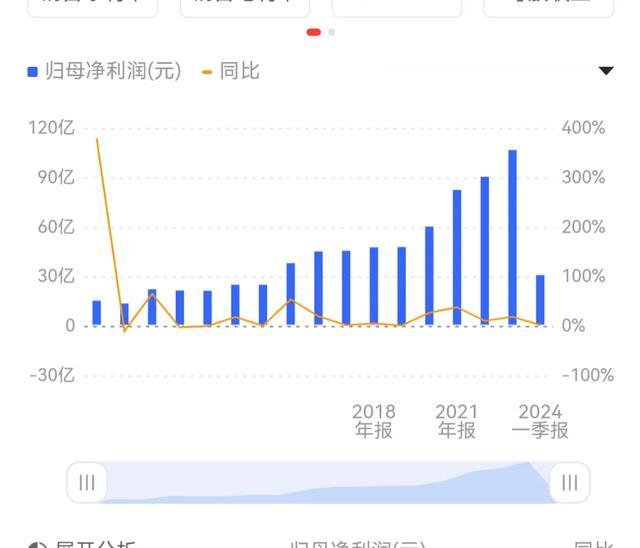

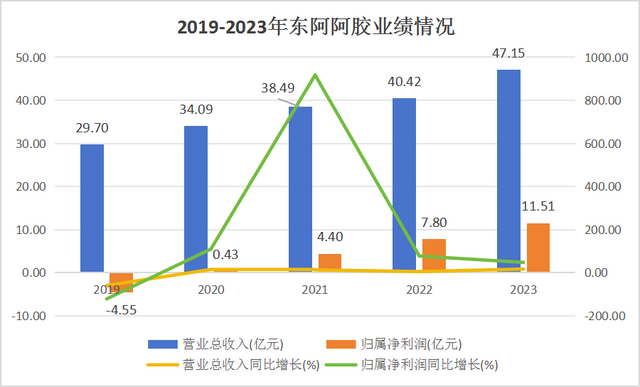

我们可以看到,2012年以后,中国核电的营收一直在增长,但是一直增收不增利。

直到2020年,中国核电的利润开始大幅增长,因为新增核电机组福清 5号和田湾 6 号投运。利润也从从2019年的47亿增长到2023年的106亿。(这就是我们常说的隐藏利润)

第二个利率的下滑

虽然中国经济并没有因为降息而复苏,但中国核电却非常收益,因为所有的项目都是贷款搞的,利息是一项重要的支出,低利率长期利好

同时,低利率还有利于估值的提升。利润增长1倍多,估值再拔一下,自然就上涨了。

当然了,当前大环境对这种具有极强壁垒的印钞机,自然是非常喜欢的,也给予了一定的估值溢价。

3,展望:又一个长江电力

为什么,中国核电配的上20倍估值呢?

1)隐藏的利润

核电站成本大头是折旧,中国核电2016、2017、2018、2019、2020五年的固定资产折旧分别为68.64亿元、79.38元、95.62亿元、114.8亿元、116.6亿元,现行的固定资产的综合折旧率为3.7%-3.9%,平均折旧年限为27年,折旧成本占到公司成本的35%。

但实际上能用50年以上,这和长江电力的水电大坝一样,真实使用年限远高于折旧年限,未来都是利润。利息支出,也是一样,随着利率的下滑,会持续走低。

2)新的建设高潮

2011年福岛核电站出事以后,整个核电行业进入了长达十年的低迷期。全碎范围内都暂停了核电站的建设。

从2011年3月至2015年2月,我国政府仅仅核准2台核电机组,开工7台核电机组,大幅低于此前5年的平均发展速度。

到2015年才重新开启建设周期,真正开始新的周期还是在2019年,如果按照5-10年的周期来算。

未来十年,将是核电站落地的集中地,也是核电站利润持续走高的周期。

3)新能源需要核电

新能源便宜是一个事实,但新能源不稳定也是一个事实,水电也不稳定,所以,想要做大新能源,一定要有稳定的能源作为基础。

只有煤电和核电能满足需求,但是核电污染更小。过去,煤炭占比过高,未来核电将发挥更多的作用。

在长江电力的增长过程中,也有过几次兼并,才会这么牛,如果只是折旧和利息减免,它不值20倍,但正处在扩张阶段的核电,值20倍!

这只股票,和长江电力一样,唯一的问题就是价格,其他的基本都很干净。

但,也需要注意,这只股票是具有周期性的,可能还要好几年,才会体现。

在这个股价高位发文章消息,谁在这区间的股价买入去不用多长时间就可能被套了