9月美联储降息“靴子落地”后,国内外黄金价格保持上扬态势。伦敦现货黄金价格9月20日突破每盎司2600美元,10月1日收于每盎司2663.22美元,今年以来涨幅达29%。

当前,我们该如何做好黄金投资?我认为有两点关键,一是理解美联储降息与黄金价格之间的关系;二是在众多产品之中,选择好投资黄金的好工具!

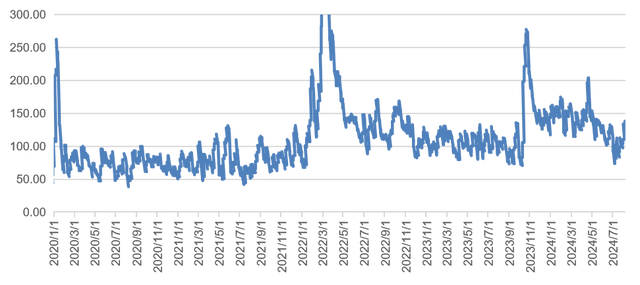

第一,美联储降息是黄金价格上涨的正面因素。首先,降息意味着实际利率(即名义利率减去通胀率)的下降。在实际利率较低的环境下,投资者更倾向于将资金配置到黄金等不生息的资产上,以规避经济不确定性带来的风险;事实上,降息导致的资金流动增加,也为黄金价格提供了有力的支撑。其次,降息带来美元贬值预期,这也是推动黄金价格上涨的重要因素。由于黄金是以美元计价的资产,美元的贬值将直接推高黄金的价格。再次,降息可能刺激经济增长和货币供应增加,从而引发通货膨胀的担忧。在通胀预期的影响下,投资者更倾向于购买黄金等实物资产,以保值增值。最后,全球政治地缘重构形式下最好的避险配置。根据世界黄金协会研究,地缘政治风险(GPR)指数每上升100点,金价就会上涨2.5%。截止目前,大选之年的风险尚未释放,全球地缘形势还在朝着更为激进的方向发展,全球开始进入到较为动乱的周期,黄金的避险性能再次显现。

第一,美联储降息是黄金价格上涨的正面因素。首先,降息意味着实际利率(即名义利率减去通胀率)的下降。在实际利率较低的环境下,投资者更倾向于将资金配置到黄金等不生息的资产上,以规避经济不确定性带来的风险;事实上,降息导致的资金流动增加,也为黄金价格提供了有力的支撑。其次,降息带来美元贬值预期,这也是推动黄金价格上涨的重要因素。由于黄金是以美元计价的资产,美元的贬值将直接推高黄金的价格。再次,降息可能刺激经济增长和货币供应增加,从而引发通货膨胀的担忧。在通胀预期的影响下,投资者更倾向于购买黄金等实物资产,以保值增值。最后,全球政治地缘重构形式下最好的避险配置。根据世界黄金协会研究,地缘政治风险(GPR)指数每上升100点,金价就会上涨2.5%。截止目前,大选之年的风险尚未释放,全球地缘形势还在朝着更为激进的方向发展,全球开始进入到较为动乱的周期,黄金的避险性能再次显现。综上所述,美联储降息后推动黄金价格上涨的因素主要包括实际利率的下降、美元贬值预期、通胀预期的上升以及避险需求的增加。这些因素共同作用下,推动黄金价格上涨。

从历史数据看,美联储降息往往与黄金价格上涨相关联。以1971年起的历史数据为例,首次降息后24个月黄金平均收益率达36.4%,以1995年和2019年的历史数据来看,历史上两次软着陆样本下降息后24个月黄金平均收益达28.3%。而市场估计,11月美联储继续降息概率达100%,这其中蕴含的机会,不言而喻。

第二,找到合适的姿势,投资黄金!

第二,找到合适的姿势,投资黄金!截至2024年4月8日,市场上共有21只黄金主题基金,总规模约为448亿元,大致分为三类:黄金QDII基金、黄金现货基金、黄金股票基金。

在黄金现货基金中,上海金ETF值得特别关注。上海黄金交易所于2016年4月19日发布首个以人民币计价的黄金基准价格,简称“上海金(SHAU)”,并挂牌上海金集中定价合约。

相较于传统的AU9999合约,上海金ETF有以下几个独特的优势:

从投资范围看,上海金ETF不仅可以投资于上海金集中定价合约,还可以涵盖黄金现货实盘合约(AU9999)以及黄金现货延期交收合约。从权威性上看,上海金的价格通过集合竞价形成,由活跃的大型金融机构参与,使其价格具有更强的权威性和公正性。从交易成本上看,上海金集中定价合约免除了交易手续费,相比之下黄金现货实盘合约(AU9999)则收取较低的手续费。从跟踪误差上看,由于上海金ETF在申赎时利用统一集中定价结果,其在跟踪现货价格方面更为精准和高效。当然,在决定投资上海金之前,投资者应该明确自己的投资目标、风险承受能力以及时间范围。

一方面,鉴于黄金的长期升值潜力,可将其作为长期持有的资产,以抵御通货膨胀和经济衰退的影响。黄金在资产组合中的作用不必多言。另一方面,类似于股票的定期投资计划,通过定期投资上海金,平均买入成本,可以减少市场时机误判的影响。