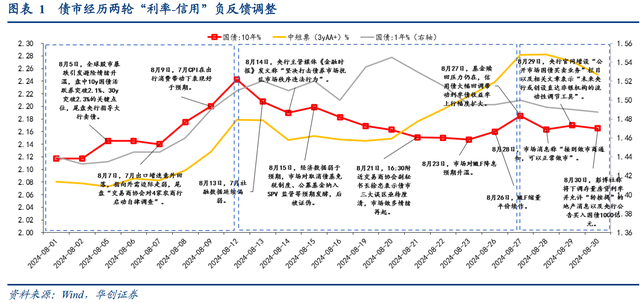

近期,央行发布公开市场买断交易公告,宣布向公开市场业务一级交易商买入4000亿元特别国债;此前,央妈刚发布公告,称8月买入短期限国债、卖出长期限国债,合计净买入国债面值1000亿元。随着增量信息接二连三落地,债市在反复消化中,也经历了震荡来回。

马上临近国庆节,手中的债基应该如何操作?我想和大家谈谈看法:

第一,手里债基的操作建议!从行情大势上看,目前的状况尚不足以支持债券市场的整体转向。此外,政府债券发行的高峰期有望在9月至10月结束,届时市场上的供给压力预计也将得到缓解。

第一,手里债基的操作建议!从行情大势上看,目前的状况尚不足以支持债券市场的整体转向。此外,政府债券发行的高峰期有望在9月至10月结束,届时市场上的供给压力预计也将得到缓解。我个人是长期投资者,我会继续持有债基,因为债市整体仍处于相对有利的环境中。当然,与此同时,我会密切关注基本面因素的变化,如经济复苏的进展、货币政策的调整等。

从债券选择角度来看,我相中了国开债,即由国家开发银行发行的金融债券。国家开发银行是我国的政策性金融银行,由国家信用背书,安全性仅次于国债,因此,国开债的信用评级较高,也被称为“准国债”。当前,我的个人账户含股比例很高,持有稳健的“准国债”有利于账户整体波动率降低,提升个人的持基体验。

从投资策略上看,我虽然是长期主义者,但也会重视保持投资策略的灵活,如果预期利率将下降,可以考虑增加长期债券的配置;如果预期市场波动将加大,可以考虑增加短期债券或货币市场基金的配置。 第二,为什么我愿意长期持有债券?首先,债券本身是生息的,具备“固定收益”的特质,只要没有出现“暴雷”的情况,即便债券市场价格下跌,其产生的债券利息收益也能平滑跌幅,甚至逐步填平亏损。而当债券市场回暖时,这些票息收益则能进一步增厚总回报。

第二,为什么我愿意长期持有债券?首先,债券本身是生息的,具备“固定收益”的特质,只要没有出现“暴雷”的情况,即便债券市场价格下跌,其产生的债券利息收益也能平滑跌幅,甚至逐步填平亏损。而当债券市场回暖时,这些票息收益则能进一步增厚总回报。正是因为这个原因,债市向来“熊短牛长”,无论行情“颠簸几许”,过去十年间,万得债券型基金指数总能在震荡之后再度上行。

其次,从政策的意图看,监管的表态依然偏积极,对市场的影响更多的在节奏和力度。流动性方面,8月一度较为紧张,9月基础货币存在缺口,央行降准可期。当前,美联储降息的靴子已经落地,而人民币汇率近期稳中有强,因此不排除9月降息可能。 最后,长期持有债基,还是因为我个人的投资风格。我的年纪比较轻,计划投资时间很长,能够以时间换空间,用更长的时间来换取更高的收益。更长的期限意味着债券价格对利率变化更敏感,波动更大,预期收益率一般也更高。

最后,长期持有债基,还是因为我个人的投资风格。我的年纪比较轻,计划投资时间很长,能够以时间换空间,用更长的时间来换取更高的收益。更长的期限意味着债券价格对利率变化更敏感,波动更大,预期收益率一般也更高。根据wind数据显示,过去5年不同久期国开债指数的业绩有明显差别,7-10年国开债指数的年化波动率达到2.45%,最大回撤为-5.39%,而1-3年国开债指数年化波动率为0.89%,最大回撤-1.74%。当然,作为对价,7-10年国开债的预期收益也更高!

对于我这类资金期限相对更长,如可达1年及以上的投资者,可以考虑逢调整布局中长期纯债型基金,通过长期持有追求,相对更高的固收资产内在回报水平。

总体来看,对债基本身而言,这个位置或许短期仍有颠簸,但并不会改变其长期投资价值。