(报告出品方/分析师:方正证券 郑震湘 佘凌星)

1 射频前端芯片龙头,产品线全面覆盖1.1 分立器件夯实基本盘,深入推进模组布局

回顾公司发展历程,大致可分为四个阶段:

➢ 2006-2010 年:数字电视芯片起家。

公司前身于 2006 年成立,起初以数字电视芯片起家,但因地面电视和手机电视行业陆续遭遇行业调整和行政管制等问题,市场逐步萎缩。

➢ 2010-2019 年:转型射频前端分立器件领域。

公司开始布局射频开关和 LNA 芯片,转型进入射频芯片赛道,三年后借助三星芯片紧缺的机遇,与台积电合作研发出基于 RF CMOS 工艺的 GPS LNA,顺利进入三星手机供应链,从此公司步入高速发展期,陆续打入大部分主流安卓手机厂商供应链,奠定了公司在射频开关和 LNA 领域的龙头地位。

➢ 2019-2021 年:完善分立器件产品线,切入接收端模组领域。

公司于 2019 年在创业板上市,并宣布进军此前一直被国外厂商垄断且价值量最高的射频滤 波器和 PA 赛道,推出了多款接收端模组产品,例如 LNA Bank、DiFEM 以及 Wi-Fi 连接模组等产品,并在众多知名厂商实现量产。

➢ 2021 年至今:射频前端产品全面布局。

2021 年,公司推出适用于 5G 通信制式的 L-DiFEM 和 5G NR 频段的主集收发模组 L-PAMiF,逐步在品牌客户端实现大批量出货;2022 年,公司 SAW 滤波器进入规模量产阶段,射频前端领域产品布局日趋丰富。

分立器件及模组全覆盖,应用领域广泛。

公司专注于射频集成电路领域的研究、开发、生产与销售,主要向市场提供射频前端分立器件及各类模组产品解决方案,以及低功耗蓝牙微控制器等物联网芯片,下游应用领域主要为智能手机等移动智能终端产品,客户包括三星、华为、小米、vivo 等全球主要安卓手机厂商,同时积极拓展智能穿戴、通信基站、汽车电子、VR/AR 等领域。

1.2 股权结构较为分散,业绩考核彰显信心

股权结构较为分散,实际控制人为冯晨晖、许志翰和唐壮。

截止 2023Q3,无锡汇智联合投资为公司第一大股东,持股比例为 11.48%;冯晨晖为公司第二大股东,持股 7.59%,与许志翰(直接持股 6.63%,通过无锡汇智间接持股 8.77%)和唐壮(直接持股 1.53%)共为实际控制人兼一致行动人,合计持股 24.52%。

机构股东方面,南京金信灏嘉投资中心、天津浔渡创投、诺安成长混合型基金以及华夏国证半导体芯片投资基金位列前十大股东,持股分别为 3.58%/2.65%/2.47%/1.73%。综合来看,前十大股东共同持股 53.37%,持股比例较为分散。

股权激励提升员工积极性,彰显长期发展信心。2023 年 4 月,公司对高级管理人员、中层管理人员及技术(业务)骨干人员等不超过 205 人实施限制性股权激励计划,涉及股份数为 194 万股,对应总股本占比为 0.36%。

通过本次股权激励,公司绑定了核心人员,加强了未来内部经营的稳定性,同时根据其业绩考核目标,乐观情况下公司 2023/2024/2025 营收可达 42/51/61 亿元,同比增长约 14%/21%/20%。

1.3 需求复苏业绩回暖,模组占比稳步提升

业绩拐点已现,拉货周期渐启。

我们看到,受益于优质产品力及客户端拉货,公司营收从 2018 年的 5.6 亿元快速增长至 2021 年的 46.3 亿元,CAGR 高达 102%,扣非后归母净利相应从 1.5 亿元提升至 19.4 亿元,CAGR 为 133%。2022 年受手机需求疲软等因素影响,公司业绩有所承压。2024 年 2 月 27 日,公司发布业绩快报,2023 年实现营收 43.8 亿元,同比增长 19%,实现扣非归母净利 11.4 亿元,同比增长 7%。可以看到,下游客户的库存调整已接近尾声,我们看好公司在新一轮拉货周期下的业绩表现。

营收结构持续改善,模组占比稳步提升。卓胜微以射频开关及低噪声放大器起家,2020 年两项业务营收占比约 97%。2019 年,公司开始布局拥有更高技术壁垒和价值量的射频模组产品,不到3年的时间,以分集接收端为主的模组业务增长迅速,营收占比超 30%。

主集发射端方面,L-PAMiF 产品也已经实现量产,进一步推动模组业务发展。原有分立器件方面,卓胜微产品线进一步扩展到价值量更高的滤波器和 PA 环节,并在 2022 年实现小批量生产,后续公司将基于自有 PA 和滤波器打造更具性价比优势的模组产品。

盈利能力较强,毛利净利呈现高水准。

毛利率方面,2018-2022 年均维持在 50% 以上,其中 2022 年受到竞争格局及产品销售结构变化影响,低毛利产品销售占比提升,导致综合毛利率同比下降 4.8pcts,达到 52.9%。

净利率方面,2021 年之前净利率呈现快速增长态势,逐步从 2018 年的 28.6%提升至 2021 年的 46.1%,2022 年由于芯卓产线建设影响,研发及管理费用大幅提升,净利率有所承压。

管理费用有所提升,销售费用逐年降低。管理费用方面,芯卓半导体项目推进带来生产和管理人员规模快速扩容,管理成本也随之上升,2022 年管理费用率增至 3.0%,2023Q3 进一步提至 3.8%;销售费用方面,得益于公司经营稳定,相关费用支出逐年减少,销售费用率逐年走低,23Q3 销售费用率已经降至 0.82%。

研发支出逐年攀升,团队规模不断扩大。

我们看到,公司积极拓宽射频前端、物联网芯片领域的产品布局,同时芯卓半导体产业化项目稳步推进,研发投入和研发团队人才储备均在逐年攀升。

具体来看,研发投入自 2018 年的 0.7 亿元提升至 2022 年的 4.5 亿元,CAGR 约为 60%,2023 年前三季度研发费用率达到 13.4%;研发人员 23H1 已扩容至 884 人,占总员工比重约为 62%。

2 行业分析:5G 时代射频前端市场持续扩容

2 行业分析:5G 时代射频前端市场持续扩容 2.1 射频前端马太效应显著,国产替代亟待推进

移动通信主要由无线接入网、传输网和核心网组成。无线接入网负责终端与基站之间的无线电磁波信号通信,传输网和核心网通过有线介质进行信息传输和处理,完成通信。

基带和射频是无线通信中不可或缺的部分。

模拟信号通过基带中的 AD 数模转换电路,完成采样、量化、编码,变成数字信号。射频(Radio Frequency,RF)是指频率范围在 300KHz-300GHz 的高频电磁波,射频电路、射频芯片、射频模组、射频元器件等统称为射频,由基带送来的信号需要经过调制、功率放大,之后送到天线,经过滤波,由天线振子发射出去。

射频前端是指天线后,收发机之前的部分,主要由 PA(功率放大器)、Switch(开关)、LNA(低噪声放大器)及 Filter(滤波器)构成。

射频前端有模组化方案(Integrated Solution)和分立方案(Discrete Solution)。发射通路中的模组化是指将 PA 与 Switch 及滤波器(或双工器)做集成,构成 PAMiD 等方案;接收 通路的模组化是指将接收 LNA 和开关,与接收滤波器集成,构成 L-FEM 等方案。

滤波器和功率放大器是射频前端中价值量占比最高的两个器件。根据前瞻产业研究院数据,滤波器约占射频器件价值量的 53%,功率放大器占 33%,射频开关、双工器和低噪声放大等占比 14%。

2022 年移动终端射频前端市场规模为 192 亿美元,2028 年将达到 269 亿美元,CAGR 为 5.8%。根据 Yole 数据,2022 年发射端模组市场规模为 87 亿美元,接收端模组 31 亿美元,分立滤波器 25 亿美元,分立传导开关 5 亿美元,天线开关 14 亿美元,分立低噪声放大器 7 亿美元,合计 192 亿美元。到 2028 年,将分别成长至 122/45/30/9/19/12 亿美元,总体市场规模达到 269 亿美元。

射频前端马太效应显著,美日企业占据竞争优势。Murata、Skyworks、Broadcom、Qorvo、Qualcomm 等美日企业起步较早,凭借先发优势构筑起强大的竞争壁垒,在诸多细分领域均占据了主要市场份额。此外,射频前端作为电子设备信号收发的核心器件,其性能直接决定了通信质量,下游客户也往往更倾向于选择大厂,2019-2021 年,CR4 占比从 55%提升至 85%,行业集中度明显提升。

国内射频前端市场规模保持快速增长,国产替代有序推进。中国射频前端行业在过去数十载经历了从 0 到 1 的过程,在多个领域取得了技术突破,未来将保持进一步增长。2022-2025 年,中国射频前端市场规模将从 30 亿美元增长至 52 亿美元,年均复合增速为 20%。在射频前端市场中,国产公司有卓胜微、唯捷创芯、慧智微、锐石创芯、飞骧科技、昂瑞微等。

2.2 模组化趋势确立,L-PAMiD 或将成为标配

苹果引领模组化方案,重塑射频前端竞争格局。苹果在 2012 年发布的首款支持 4G 的 iPhone 5 手机中,采用了 Triquint、Avago 及 Skyworks 的模组化产品。此后射频前端供应商为实现模组化中模块的优势整合,大举进行合并重组,并开始将模组化产品推向公开市场。

5G 时代到来,终端轻薄化加速射频前端模组化趋势。5G 时代下移动设备能够使用的频段增多,所需的射频元件也随之增加,手机内有限的使用空间带来了工艺难度的提升。为保障智能手机能够在满足 5G 性能要求的情况下向轻薄化方向发展,集成式射频前端方案应运而生。

Phase 系列方案占据 4G 市场约 80%市场份额,5G 时代仍为主流方案。进入 4G 时代后,为应对射频前端的复杂性和多样性,MTK 联合终端厂商、器件厂商共同发起定义了规范化、兼容化的 4G 射频前端方案,即“Phase X”系列射频前端方案。

Phase 系列射频前端从 2014 年开始定义,目前已经有 Phase2、Phase3、Phase5、Phase6、Phase6L、Phase7、Phase7L、Phase7LE 等多个版本,每个版本都根据不同的通信协议、载波聚合(CA)能力、集成度等因素进行了优化和创新。

目前 5G 方案主要分为 Phase7 及 Phase5N 两种。

两种方案在 Sub-6GHz UHB 新频段部分方案相同,即 L-PAMiF 集成模组方案。Sub-6GHz UHB 频段为 5G 新增频段,频率高、功率大,且增加 SRS 切换等复杂功能,集成 LNA、PA、滤波器、收发开关及 SRS 开关的 L-PAMiF 成为主流选择。

两种方案在 Sub-3GHz 频段分别为 PAMiD 模组方案和 Phase5N 分立方案。Sub-3GHz 模组频段较多,需要集成的滤波器及双工器更多,并且是 SAW、BAW 及 FBAR 等声学滤波器,对滤波器资源的获取、多频段的系统设计能力提出了更高要求。PAMiD 方案设计难度较大,Phase5N 具有较高性价比,2023 年 2000 元以下的 5G 手机方案中,Sub-3GHz 频段 90%以上的手机采用 Phase5N 方案。

Phase 系列方案演进至 Phase8,未来 L-PAMiD 或将成为标配。5G 适用优化的射频前端 Phase8 系列方案在 2023 年被正式提出,其中 Phase8/8M 面向高端及旗舰手机,强调射频能力,采用 Low band 及 Mid/High Band 两颗 L-PAMiD 构成完整方案,并且采用如 DS-BGA 等先进封装来实现更小的器件尺寸;Phase8L 面向 2000-4000 元的手机,采用 LMH+2G 全集成的 L-PAMiD 方案,只需一颗就能完成 Sub-3GHz 全频段覆盖,面积是 Phase7LE 的 53%,性价比较高。

2.3 5G 迭代+需求回暖推动射频前端增长延续

5G 推动射频前端单机价值量提升。相比原有的 4G 通信,5G 通信在频率范围、频段数量、频道带宽等方面都有较大提升,并且技术应用也变得更为复杂,因此 5G 通信的普及必然伴随着射频前端芯片数量的大幅增加,此外由于 5G 通信对器件性能提出了更高要求,因而单机价值量相比 4G 时代也有大幅提升。

5G 渗透率快速提升推动射频前端市场不断扩容。根据 GSMA 的统计,2023 年全球 5G 连接数将达到 15 亿,2026 年将翻一番达 30 亿,未来 5G 将在全球迎来快速增长,部署速度也在加快,从发布到增长至 10 亿用户,3G 用了 11 年,4G 用了 8 年,而 5G 仅用了 4 年时间。

2023 年全球智能手机出货 11.3 亿部或为拐点,此后数年有望实现温和复苏。

我们认为,虽然智能手机市场已经进入存量时代,但近两年的持续下滑还是给未来的出货量增长留下了一定空间。Canalys 在 2023 年 12 月的最新预测显示,2023 年全球出货量或同比下降 5%至 11.3 亿部,但 2024 年有望实现 4%的同比增长达到 11.7 亿部,并在此后几年温和复苏,2027 年出货量有望达到 12.5 亿部。

苹果作为移动智能手机时代的引领者,其手机出货量已经从 2007 年的仅 370 万部跃升至 2015 年的 2.32 亿部,2021 年达到峰值 2.38 亿部,其全球份额也从 2019 年低点的 13%稳步爬升至 2022 年的 18%。

苹果首摘年度桂冠,强大产品力奠定领先基础。

根据 IDC 数据,2023Q4 全球智能手机出货量达到 3.26 亿部,同比增长 8.5%,其中苹果出货量 8050 万部,同比增长 11.6%,份额达到 24.7%,实现了断层式领先,主要得益于 iPhone 15 系列的热销。全年来看,苹果以 2.35 亿部的出货量成功登顶,同比增长 3.7%,打破了 2013 年以来持续十年之久的三星第一、苹果第二的竞争格局。

从其他品牌来看,除传音凭借在中东、东南亚等市场的成功,出货量录得 30.8%的同比增长至 9490 万部之外,三星、小米、OPPO 的出货量均有所下滑。我们认为,苹果目前对 Pro 高端系列产品以及软硬件一体化整合的投入,正在逐步巩固自身的领先优势。

3 Fab-Lite 转型顺利,加速走向平台化

3 Fab-Lite 转型顺利,加速走向平台化3.1 供应链角度:芯卓强化供应链优势,构筑强大护城河

射频厂商的核心竞争力之一为较低的成本,这与上游晶圆厂以及自身的量级/工艺有较大关系。2022 年卓胜微射频分立器件/模组的原材料成本占比分别为 67%/74%,因此,与上游晶圆厂的合作关系、公司产品量级将影响到射频产品的单位成本。

以射频开关为例,该产品为运营型产品,大部分单价在 1.5-4 美分之间,需要非常大的量才能撑起销售额,若量较小,则其在晶圆厂与封测厂中均没有较强的议价权。

卓胜微产品量级大,与晶圆厂/封测厂合作密切,构筑低成本竞争壁垒。

卓胜微在 2012-2013 年借助三星芯片紧缺的机遇,与台积电合作研发出基于 RF CMOS 工 艺的 GPS LNA,顺利进入三星手机供应链,从此公司步入高速发展通道,陆续打入大部分主流安卓手机厂商供应链,奠定了公司在射频开关和 LNA 领域龙头地位,这也提升了公司在晶圆厂与封测厂中的议价权。

公司与全球顶级的晶圆制造商、芯片封测厂商形成紧密合作,晶圆制造商有 TowerJazz、台积电、联电等,芯片封测厂商包括苏州日月新、嘉盛、通富微电等。其中,公司与 TowerJazz 的合作始于 2012 年,2018 年占公司采购额的比例为 33%,占晶圆采购额的比例为 61%,为公司的第一大供应商,合作密切。

第一大供应商 TowerJazz 为国际 SOI 代工大厂,技术优势明显,深度合作下卓胜微产品具有高性能与低成本优势。SOI 晶圆凭借高效能、低功耗等特性,在高频与高功率环境中相较传统硅晶圆更具优势,RF-SOI 晶圆已成为射频的主流衬底材料,占据开关、低噪放和调谐器等射频前端芯片 90%以上的市场份额。

目前 SOI 晶圆供应商主要有三家,分别是 GF、UMC、TowerJazz。TowerJazz RF-SOI 工艺系列具备 3-7 层金属层 CMOS 工艺与 1.2V、1.8V、2.5V 和 5V 晶体管选项,能生产最高性能的 4G/LTE and 5G FEM 产品。

卓胜微建立了完善技术平台,覆盖 RF CMOS、SOI、锗硅、砷化镓各种材料工艺,可根据市场及客户需求提供定制化解决方案。

5G 时代新频段+高频化带动滤波器用量提升。

从 4G 到 5G,新增约 50 个频段,需要增加射频前端器件与之匹配,单载波带宽从 4G 的 20MHz 提升到 100MHz,5G 传输带宽从 4G 的 300MHz 提升到 900MHz。

由于 4*4 MIMO 技术的应用,天线调谐开关由 3 颗增长到 8-10 颗,带动滤波器由 35-40 颗增长至 70-100 颗。

滤波器需要将设计与制造紧密耦合,国际大厂多为 IDM。

国际射频滤波器大厂拥有大量的专利、技术、人才,还有雄厚资金和制造产能的支持。滤波器设计难度很高,即便能够设计出来,制造也是一个难点,滤波器具有强应用的特性,为做 出具有竞争性的差异化产品,需要将设计与各项制造工艺技术紧密耦合,国外射频滤波器大厂多为 IDM 模式。

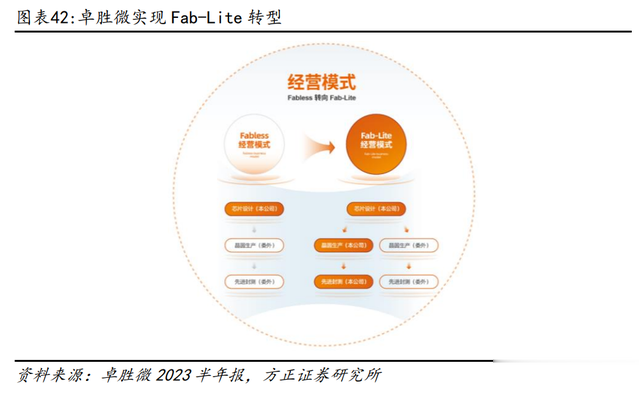

芯卓进展顺利,持续夯实 Fab-Lite 竞争壁垒。

卓胜微持续稳步推进芯卓半导体产业化项目建设,通过对射频滤波器及相应高端模组产品的布局和投资,打造工艺制造能力,可以稳定、规模量产自有品牌的 MAX-SAW 的能力。

回顾芯卓产线项目的建设过程:

1)2020 年 11 月 28 日,公司与江苏省无锡蠡园经济开发区管理委员会签署《战略合作协议书》,在无锡市滨湖区胡埭东区投资建设芯卓半导体产业化生产基地,预计总投资金额 8 亿元,用于建设滤波器生产和射频模组封装测试生产线。

2)2021 年 3 月 29 日,公司对芯卓半导体产业化建设项目追加投资 27 亿元,以进一步扩充 SAW 滤波器晶圆制造和射频模组封装测试产能。

3)2021 年 6 月底,各栋主体结构顺利封顶,同时逐步引进具有国内外领先企业技术管理经验、技术工艺研发经验和多年丰富生产制造管理经验的人员。

4)2022Q1,6 英寸滤波器产线进入工艺通线阶段,Q2 进入小批量生产阶段。截至 2022 年年底,自产 SAW 滤波器和高性能滤波器已进入规模量产阶段,双工器和四工器已处于向客户送样推广阶段,集成自产滤波器的 DiFEM、L-DiFEM、GPS 模组等产品已处于客户端量产导入阶段。

5)公司在 6 英寸滤波器产线的基础上,逐步推进打造 12 英寸 IPD 滤波器产线。2022 年内,IPD 滤波器产品已完成工艺通线及产品级验证进入小批量生产阶段。

6)截至 23H1,芯卓产线已累计投入 57.38 亿元,公司交付的 DiFEM、L-DiFEM 及 GPS 模组等产品中集成自产的滤波器超 1.6 亿颗,在客户端逐步放量提升;双工器和四工器已在个别客户实现量产导入;公司在分立滤波器基础上持续创新迭代,推出单芯片多频段滤波器产品,包括双接收通道、三接收通道的滤波器分立产品,并已于报告期内进入量产阶段。

7) 截至 23Q3,高端 MAX-SAW 出货量已经占到公司滤波器出货量的 50%左右,集成自有滤波器的模组产品占比已经在所有模组产品中排名第一。

卓胜微供应链优势强大。

根据射频学堂公众号,手机 PA 中除 PAMiD 外的 PA 产品技术发展已经较为成熟,竞争逐渐转移到成本项,壁垒主要在于客户门槛和供应商价格上;分立开关的壁垒则在于公司的销售量能否达标;DiFEM、LFEM 赛道竞争对手较多,价格战不可避免,壁垒首先在于 SAW 滤波器资源和大客户门槛,其次在成本;WiFi FEM 主要壁垒在于技术层面;基站 PA 用户更倾向于选择 IDM 供应商,壁垒主要是客户资源;滤波器则需要 IDM、开发 EDA 和封装等,其中最大壁垒在于专利。我们看到,卓胜微的几类优势产品均构筑了较高的供应链壁垒。

3.2 产品角度:产品矩阵日趋丰富,应用领域逐步拓宽

卓胜微产品矩阵逐步完善,应用领域不断丰富。卓胜微分立产品中,从原先的射频开关、LNA 拓展至滤波器与 PA,公司产品矩阵还扩展到了模组产品,模组产品从原本的接收端模组逐步拓展至主集收发模组;在应用领域中,以移动智能终端应用为基础,拓展至网通设备与其他通讯系统、智能家居、可穿戴设备等,产品矩阵在纵向与横向上均实现了持续扩张,应用领域上也在不断丰富。

分产品看,卓胜微在各类细分产品中的覆盖面不断完善:射频前端分立器件:

1)射频开关:公司射频传导开关产品的主要种类有移动通信传导开关、WiFi 开关等,天线开关根据功能的不同,分为天线调谐开关、天线调谐器、天线交换开关等,采用 RF SOI 的材料及相应工艺;

2)低噪声放大器:公司 LNA 产品分为全球卫星定位系统射频低噪声放大器、移动通信信号射频低噪声 放大器、电视信号射频低噪声放大器、FM 调频信号射频低噪声放大器等,采用 SiGe、RF CMOS、RF SOI、GaAs 等材料及相应工艺;

3)滤波器:公司产品主要有卫星定位系统的 GPS 滤波器、用于无线连接系统前端的 WiFi 滤波器、适用于移动通信的滤波器等,采用 SAW、IPD 等工艺;

4)射频功率放大器:公司已推出相关产品,主要采用 GaAs 工艺。

射频前端模组:公司的射频模组产品有 DiFEM(接收模组,集成射频开关和滤波器)、L-DiFEM(接收模组,集成射频低噪声放大器、射频开关和滤波器)、GPS 模组(集成射频低噪声放大器和滤波器)、LFEM(接收模组,集成射频开关、低噪声放大器和滤波器)、LNA BANK(接收模组,集成多个射频低噪声放大器和射频开关)、L-PAMiF(主集收发模组,集成射频功率放大器、射频开关、滤波器、低噪声放大器)等,以及用于无线连接的 WiFi 前端模组(WiFi FEM,集成 WiFi 射频功率放大器、射频开关、低噪声放大器)、蓝牙前端模组(BT FEM,集成射频功率放大器、射频低噪声放大器、射频开关)。

其中 DiFEM、L-DiFEM、GPS 模组适用 于 sub-3GHz 频段,LFEM 和 L-PAMiF 适用于 sub-6GHz 频段,LNA BANK 在 sub-3GHz 与 sub-6GHz 频段均有产品。

4 盈利预测及估值

4 盈利预测及估值4.1 盈利预测

基于以上分析,我们分业务对公司营收做出如下预测:

一、分立器件业务

开关和 LNA 目前仍为公司基本盘业务,2022 年受下游手机去库存影响导致营收有所下滑,从 2023 年下半年开始,行业进入新一轮补库周期,但竞争也趋于激烈,因此毛利率也有所降低。展望未来,我们仍看好公司在传统优势业务上实现稳健增长,毛利率逐步回升至合理水平,因此预计该业务在 2023-2025 年分别实现营收 27.2/29.3/30.8 亿元,毛利率分别为 50.7%/52.4%/53.4%。

二、模组业务

1)接收端:公司 2020 年首次开始披露接收端模组营收,当年贡献营收 2.69 亿 元,占比达到 9.6%,其中全部为 L-FEM(分集接收模组,集成射频开关、LNA 和 IPD 滤波器);2021 年公司不再单独披露接收端模组营收,其披露的模组整体业务营收为 12 亿元,占比大幅提升至 25.9%,我们判断其中绝大部分仍为 L-FEM 模组,少量为 Wi-Fi FEM 模组。

从 2022 年开始,公司开始出货 DiFEM、L-DiFEM、GPS 模组,其中的滤波器早期以外采为主,从2023Q2开始,集成芯卓自产SAW滤波器的模组占比已经超过50%。我们判断,后续 L-FEM 产品在接收端模组中的占比将逐渐降低,未来将以 DiFEM、L-DiFEM 等产品为主。

2)发射端:公司应用于 5G NR 频段的 L-PAMiF(主集收发模组,集成射频开关、LNA、PA、IPD 滤波器)在 2022Q1 开始量产出货,目前仍是发射端模组的主力产品;其他产品方面,截至 2023Q3,L-FEMiD(主集收发模组,集成射频开关、LNA、双工器/四工器等)已经处于向客户送样推广的阶段,L-PAMiD 产品处于在研阶段。

展望未来,我们看好公司持续拓宽发射端产品矩阵,尤其是市场关注度最高的 L-PAMiD 产品,作为射频前端中技术复杂度、集成度最高的“明珠型”产品,我们期待公司通过自产的 MMMB PA,以及 MAX-SAW(高端 SAW 滤波器,采用 POI 衬底,具有高频应用、高性能等特性,性能在 sub-3GHz 以下应用可达到 BAW 和 FBAR 的水平)成功研发更具性价比优势的 L-PAMiD 产品,并实现大规模量产出货。

综上,我们预计模组业务在 2023-2025 年分别实现营收 16.0/26.4/35.6 亿元,毛利率分别为 44.9%/45.1%/50.9%,营收占比将在 2025 年首次超过分立器件。

4.2 估值

综上所述,我们看好公司在射频开关、LNA 等传统优势业务的基础上,持续拓宽模组产品线,未来集成自有高性能滤波器的高端模组产品大规模量产出货后,将为公司打开第二成长曲线。

因此,我们预计公司在 2023/2024/2025 年分别实现营收 43.8/56.4/67.1 亿元,同比增长 19.1%/28.8%/19.0%,实现归母净利润 11.6/16.0/20.5 亿元,同比增长 8.9%/37.3%/28.3%。

我们选取唯捷创芯、康希通信、艾为电子、圣邦股份作为可比公司,其中唯捷创芯是国内率先量产L-PAMiD 产品的厂商,在发射端模组领域实力强劲,康希通信则在Wi-Fi FEM 领域具备较强竞争力,艾为电子和圣邦股份均为模拟IC 设计厂商,其中艾为电子也拥有部分射频系列产品。

我们计算出2024/2025 年可比公司平均PE 分别为99/48X,卓胜微当前股价对应2024/2025 年PE 分别为36/28X,考虑到公司在国产射频领域的领先地位,当前估值已具备较强吸引力。

5 风险提示

5 风险提示1)研发进展不及预期:公司高集成度的发射端模组产品仍处研发阶段,若未来研发进展不及预期,将会对业绩增长带来阻碍。

2)行业竞争加剧:射频开关、LNA 等作为公司基本盘业务,行业已经趋于成熟,如果未来竞争加剧,也会对公司业绩带来不利影响。

3)下游需求不足:公司业务的下游应用仍以手机为主,如果未来客户需求不足,业绩层面也会存在较大压力。

——————————————————

报告属于原作者,仅供学习!如有侵权,请私信删除,谢谢!