2023年3月14日平安银行发布了2023年年度财务报告,根据以前估值方法和思路,以此数据为基准,对平安银行2024年进行第一轮初步估值。如果2024年一季度财报业绩与预估偏差不大,我们就不再重估,如果偏差较大,我们修正数据后再做一次重估。因平安银行以零售业务为主,故以PE方法来进行估值。另外再以分红替代自由现金流做估值预估,没有太深入展开,仅供参考!

接下来以2023年年度财务报告数据为基准和参考,预测未来明年的分红和未来三年的股价。下面将从三个方面做介绍,详细如下。

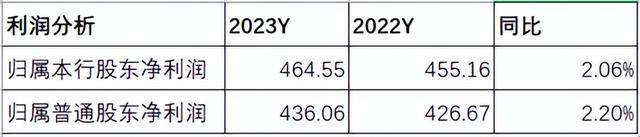

一、利润分析

分析:如上图所示,可以看到归属本行股东和归属本行普通股股东的净利润。由此,计算出利润增速如下:

由上可以看出,2023年全年归属本行股东净利润增速为2.06%,归属于普通股东的净利润增速为2.20%。

二、2024年分红预测

分红预测以2023年归母净利润为基准,分别通过利润增速和分红占利润占比两种不同方法进行分析。下面以保守、中性和乐观三种情形,分别计算出每股分红金额,详细内容如下。

2.1 按利润增速预测

分析:如上图所示,按2023年利润增速2.06%为基准做参考,保守估计增速为2%,预测2024年分红金额为0.733元,以2024年3月18日收盘价10.54元为基准,计算出未来的股息率为6.96%;

按中性3%计算,预测2024年分红金额为0.741元,以2024年3月18日收盘价10.54元为基准,计算出未来的股息率为7.03%;

按乐观4%计算,预测2024年分红金额为0.748元,以2024年3月18日收盘价10.54元为基准,计算出未来的股息率为7.09%;

由上可以看出,按以上三种情形预测的分红,以当前股价推算出来的股息率在7%左右,明显高于银行一般理财产品收益率。

2.2 按分红金额占利润比例预测

分析:如上图所示,按2023年利润增速2.06%为基准做参考,保守估计增速为2%,分红占利润比为20%,假设股本保持不变,预测2024年分红金额为0.488元,以2024年3月18日收盘价10.54元为基准,计算出未来的股息率为4.63%;

按中性增速3%计算,分红占利润比为25%,假设股本保持不变,预测2024年分红金额为0.616元,以2024年3月18日收盘价10.54元为基准,计算出未来的股息率为5.85%;

按乐观增速4%计算,分红占利润比为30%,假设股本保持不变,预测2024年分红金额为0.747元,以2024年3月18日收盘价10.54元为基准,计算出未来的股息率为7.09%;

由上可以看出,按以上三种情形预测的分红,以当前股价推算出来的股息率在4.6%-7.1%之间,好于银行一般理财产品收益率。

综合以上两种分红预测方法来看,相比之前,每股分红金额提升非常大。2024年分红预测是否维持住还是下降

针对分红持续性问题,根据网友分享内容来看,管理层回答比较模糊,并没有给出明确答案。结合2023年情况来看,因为市场行情不好,管理层改变了经营策略,以调整资产结构来提升资产质量。因此,放弃了风险资产大力扩张,再加上利润补充资本,核充率同比提升明显。所以,有动力有意愿提升每股分红金额。对于2024年,主要还是看市场情况以及公司的经营策略,不急于下结论,持续跟踪分析。

三、估值预测

3.1 PE估值

估值预测分别根据保守、中性和乐观三种情况进行分析。因平安银行业绩波动性比较大,业绩确定性稍逊招商银行,故安全系数设置更低一些,即0.85,预留安全边际更大一些。接下来逐一展开。

3.1.1 保守估值

分析:以上是根据2023年利润增速作为保守情形下的估值预测。由上可以看出,当前股价PE只有4.4。按6PE计算买入价是12.45,明显高于当前股价,说明当前股价处于明显低估区域。按10PE计算合理价是20.75,以当前股价计算未来的收益率为96.91%;按13PE计算价格是26.98,此价格可以考虑清仓了。另外,分别按2%和3%增速推算未来两年股价预测。以上均为预测数据,仅作参考,且莫作为投资建议!

3.1.2 中性估值

分析:以上是根据2023年利润增速作为中性情形下的估值预测。由上可以看出,当前股价PE只有4.4。按6PE计算买入价是12.57,明显高于当前股价,说明当前股价处于明显低估区域。按10PE计算合理价是20.96,以当前股价计算未来的收益率为98.84%;按13PE计算价格是27.25,此价格可以考虑清仓了。另外,分别按3%和4%增速推算未来两年股价预测。以上均为预测数据,仅作参考,且莫作为投资建议!

3.1.3 乐观估值

分析:以上是根据2023年利润增速作为乐观情形下的估值预测。由上可以看出,当前股价PE只有4.4。按6PE计算买入价是12.7,明显高于当前股价,说明当前股价处于明显低估区域。按10PE计算合理价是21.16,以当前股价计算未来的收益率为100.77%;按13PE计算价格是27.51,此价格可以考虑清仓了。另外,分别按4%和5%增速推算未来两年股价预测。以上均为预测数据,仅作参考,且莫作为投资建议!

3.2 自由现金流估值

估值预测分别根据保守、中性和乐观三种情况进行分析。因平安银行2023年每股分红增长不错,且分红金额占利润比达到30%,明显好于往年。另外,管理层也希望未来持续回报股东投资收益,估计未来分红不会波动太大。故本次估值安全系数设置高一些,即0.95,预留一定的安全边际。银行不同于其他行业,自由现金流以分红更合理。当前环境下,市场偏悲观,故以4%作为无风险为依据,以他倒数作为倍数作为合理估值,即25倍为合理估值,20倍以下为买入价,30倍以下为清仓价。接下来逐一展开。

特别说明:2024分红预测数据来源于前面的分红预测。

3.2.1 保守估值

分析:以上是根据2024年分红预测保守情况下进行估值分析。因可以根据利润增速和分红金额占利润比两种不同方法估算,故分别以这两种方法计算出来的分红金额进行估值。

由上可以看出,方法一计算出来的分红更合适用来估值。按方法一来看,合理估值为17.41;买入价为13.93,远高于当前股价;20.89为高估卖出价。以上均为预测数据,仅作参考,且莫作为投资建议!

3.2.2 中性估值

分析:以上是根据2024年分红预测中性情况下进行估值分析。因可以根据利润增速和分红金额占利润比两种不同方法估算,故分别以这两种方法计算出来的分红金额进行估值。

由上可以看出,方法一计算出来的分红更合适用来估值。按方法一来看,合理估值为17.6;买入价为14.08,远高于当前股价;21.12为高估卖出价。以上均为预测数据,仅作参考,且莫作为投资建议!

3.2.3 乐观估值

分析:以上是根据2024年分红预测乐观情况下进行估值分析。因可以根据利润增速和分红金额占利润比两种不同方法估算,故分别以这两种方法计算出来的分红金额进行估值。

由上可以看出,方法一和方法二非常接近,还是以方法一来进行估值。按方法一来看,合理估值为17.77;买入价为14.21,远高于当前股价;21.32为高估卖出价。以上均为预测数据,仅作参考,且莫作为投资建议!

综上所示,通过对比以上两种不同的估值方法,似乎后者估值方法是不太适合于平安银行。过往平安银行因自身业务原因往往展现出低分红高成长性特点,而今年风格发生变化太大。不像招商银行那样长期保持稳定性和持续性,存在较大波动性。故在当前情况下,个人更偏向PE估值方法。所以,针对不同银行,要采用不同的估值方法,切不可一刀切方式,关键是适合自己最好。

以上只是个人看法和见解,切莫作为投资建议!特别提醒,任何投资活动都需你独立思考和决策!