光伏玻璃位于产业链中游,为组件封装主要耗材。光伏玻璃具有高强度、高透光率、高耐候性的特点。经过钢化处理的光伏玻璃覆盖在光伏组件上可以使光伏组件承受更大的风压、风沙、冰雹及较大的昼夜温差变化和恶劣环境,保护太阳能电池。同时经镀膜后光伏玻璃具有高透光率的特点,可以满足太阳能电池片产生更多电能的需要。

光伏玻璃是光伏产业链中的重要辅材,光伏玻璃可分为面板玻璃和背板玻璃。面板玻璃指覆盖在组件表面的光伏玻璃,主要用于单玻组件、双玻组件的封装;背板玻璃指用于光伏组件背面封装的光伏玻璃,主要用于双玻组件封装。由于双玻组件渗透率提升,光伏玻璃在组件中的成本占比提高,目前是组件成本中占比最高的辅材,占比超过10%。

当前盖板玻璃厚度主要有 1.6mm、2.0mm、3.2mm 等规格,其中厚度为 2.0mm 的玻璃主要用于双玻组件,厚度为 3.2mm 的玻璃主要用于单玻组件。2023 年,由于双面组件市场占有率大幅增加,厚度 2.0mm 的前盖板玻璃市占率达到 65.5%,较去年有较大提升;而厚度 3.2mm 的前盖板玻璃市场占有率则下降至32.5%。

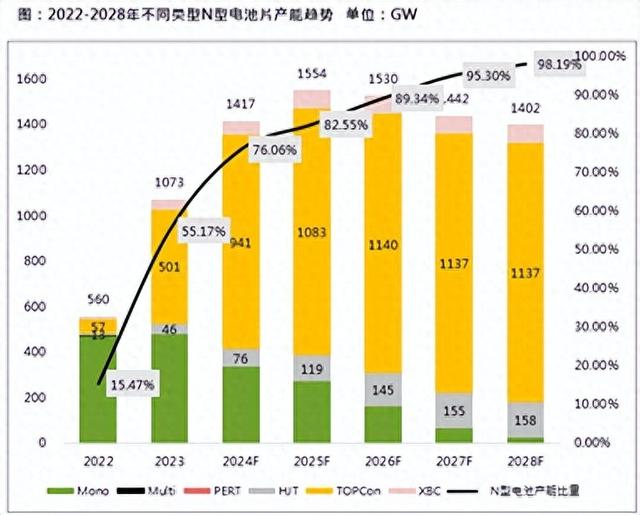

2021-2023年双玻组件渗透率分别为37%、40%、67%,光伏玻璃需求分别为1007万 吨、1393万吨、2765万吨,预计2024-2026年渗透率可分别达到70%。光伏装机提升+双玻渗透提升,预计2024-2026年光伏玻璃市场需求分别为3326万吨、3953万吨、4581万吨,对应名义产能需求量分别为10.1万吨/天、 12.0吨/天、13.9万吨/天,分别同比增长20.29%、18.87%、15.87%。

光伏玻璃竞争格局

截至 2024 年 8 月,信义光能+福莱特在产产能占行业总产能的 50%左右。龙头企业毛利率水平领先,信义光能和福莱特 24H1 光伏玻璃业务的毛利率分别为 21.5%、24.7%,而二线企业毛利率平均水平仅为 9.3%。光伏福莱特、信义光能双寡头格局。2023年末福莱特、信义光能光伏玻璃产能分别为20600t/d、25800d/t,CR2市占超过50%以上。

光伏玻璃行业规模效应,决定单位成本,头部龙头效应明显。1)能耗成本,以福莱特 2022 募投项目为例,天然气、石油和电费构成的能耗成本占整体生产成本的 50%,头部企业大窑炉比例高,能够降低单吨能耗;2)直接材料成本,主要体现为大规模采购能够实现较低采购价格与单吨运费、高良率实现材料损耗减少以及头部企业部分材料自供优势;3) 其他费用,包括人工成本、物流成本及折旧摊销等其他制造成本。头部企业规模优势显著,行业成本曲线陡峭。

存量小窑炉占比 22%,供需错配背景下头部企业有望保持利润空间。近年新投产能中千吨以上大窑炉占比有所提升,但截至 2024 年 8 月末,光伏玻璃在产产线中 800t/d 以下的窑 炉占比为 21%。2023 年 5 月工信部、发改委发布《关于进一步做好光伏压延玻璃产能风险 预警的有关通知》,要求对在建光伏玻璃项补充产能置换手续,无实质性工程量项目开展风 险预警;2024 年 6 月,工信部发布《水泥玻璃行业产能置换实施办法》,删除“光伏玻璃不 需要产能置换”表述。考虑到政策限制趋严,叠加行业供需错配,二三线企业储备的千吨级 产线投产进度不确定性增加,头部企业仍然有望维持利润空间。

光伏玻璃资本投入强度大,连续生产属性,启停成本很高。以福莱特 2022 年规划年产 75 万 吨光伏玻璃产能为例,光伏玻璃单座 1200t/d 窑炉投资额约 12 亿元(1.2-1.3 亿元/GW), 资本投入强度较高,同时需要通过严格的监管审批、建设周期较长。光伏玻璃产线要求长时间连续运行,不能中途停止。若产线断电降温,液态材料将凝结为固态附着在设备上。 若产线冷修,关停,需要更换耐火材料,包括玻璃熔窖、成型机、退火炉等,新产线启动 也需要重新加热和调试,启停成本较高,减产冷修决策较其他环节更为慎重。

光伏玻璃价格,本周 3.2mm 镀膜光伏玻璃价格报 21.50 元/m²,环比上周持平;2.0mm 镀膜光伏玻璃面板价格报 12.50 元/m²,环比上周持平。目前近70%的光伏玻璃价格在12.5元/平米,意味着全行业中,有20%以上的中小产能已经陷入严重亏损中,有34%的产能,微亏保本状态。行业只有头部两家可以有盈利。目前美国降息+国内降息降准降低存量房利率,国内经济有望在四季度出现触底回升,光伏行业需要也有望好转,伴随着产能的逐步出清,光伏玻璃价格有望触底回升。

福莱特新增产能:截至2023年12月31日,公司玻璃总产能为2.06万吨/天,新增产能建设进度:1)安徽四期项目和南通项目,总计日熔化量0.96万吨/天,预计2024年点火运营;届时公司产能在3.12万吨/天。

信义玻璃新增产能:早在2006年,信义玻璃 就投资建设了首条光伏玻璃原片生产线,目前公司在安徽芜湖、天 津、广西北海、江苏张家港、马来西亚六甲均有光伏玻璃生产基地。 2)截至2023年12月31日,公司光伏玻璃日熔量为2.58万吨/天, 2023年公司新增6条1000t/d产线,2024年预计将有6条产线投产,总日熔量将达到3.22万吨/天。行业龙头新增产能在1.56万吨/天。行业目前产能在12万吨/天,不完全统计新增产能下,行业产能增速超20%。

研究小结:2024年是光伏玻璃产能集中投放期,但是目前价格已经跌破多少中小光伏玻璃厂生产成本,全行业大多数企业陷入亏损,预期四季度光伏玻璃行业将进入产能出清阶段,到2025年一季度后,行业供需平衡将逐步恢复。25年,目前行业新增产能较少,熬过今年的光伏玻璃行业有望逐步恢复。头部企业福莱特和信义玻璃将继续双寡头垄断,市场占有率继续提升,有望突破60%的市场份额。

参考文献:

20240723-浙商证券-光伏玻璃行业深度报告:供需拐点将至,优势龙头强者恒强

投资顾问:胡祥辉(登记编号:A0740620080005),助理投资顾问:杨凡雷(登记编号:A0740123080020),本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。