本文为沙隆巴斯出海系列研究之一。

赛轮轮胎是一家国内领先的轮胎制造企业,近年来在多个方面取得了显著进展。从公司最近十年的数据看,外销比例一直是大头,23年外销比例接近74%,因此作为出海研究案例。

赛轮轮胎国内国外营收比例(制图:沙隆巴斯)

赛轮轮胎的业绩表现赛轮轮胎最近一期的业绩表现亮眼,根据中报显示。赛轮轮胎2024年上半年实现营收151.54亿元,同比增长30.29%;归母净利润21.51亿元,同比增长105.77%。2024Q2业绩创历史新高,归母净利率达到14.22%,显示公司维持高盈利水平。

业绩增长主要得益于轮胎销量增加,2024H1轮胎销量同比增长37.56%,产销量恢复到98.92%,销售毛利率同比增长4.79个百分点至28.77%。

赛轮轮胎轮胎产销量(制图:沙隆巴斯,数据来源:公司公告)

从毛利率情况看,赛轮轮胎从2017年开始,外销毛利率显著高于内销,并逐渐拉大,2023年年报显示外销毛利率为30.78%,内销毛利率仅为18.84%。

赛轮轮胎毛利率情况(制图:沙隆巴斯,数据来源:choice)

赛轮轮胎的企业基本情况赛轮轮胎成立于2002年,是国内首家集新材料、新技术、新装备、新工艺、新管理模式于一体的信息化生产示范基地。公司产品涵盖半钢胎、全钢胎和非公路胎等多个领域,并且是首家拥有海外基地的中国胎企。

公司的实控人为袁仲雪,他同时也是另外一家公司软控股份的实控人。袁仲雪作为轮胎专家,让赛轮的崛起有了更多的加持。赛轮的代表产品之一是“液体黄金轮胎”,它不仅首创了化学炼胶技术,也解决了困扰业内许久的相关问题。

公司的发展分为三个阶段,包括初期发展(2002 - 2011 年)、持续海外基地布局(2011 - 2021 年)、开启液体黄金时代(2022 年起)。

公司发展历程

赛轮轮胎的二股东是新华联,新华联曾经是一家辉煌的企业,这几年经营不善,老板一度失信人,只好股票卖卖卖,相对而言也对赛轮的估值形成一定压力。

赛轮股份股东结构,来源:choice

赛轮轮胎的主要产品包括:

半钢子午线轮胎:主要用于乘用车及轻卡。

全钢子午线轮胎:主要用于重卡和大客车。

非公路轮胎:包括农用轮胎、工程轮胎等,主要应用在大型农场、露天和地下采矿场、港口码头、建筑业或其他特殊领域等。

此外,公司还自主研发出了低碳绿色轮胎产品 - 液体黄金轮胎,该轮胎性能优异,打破了轮胎的 “魔鬼三角”。平均 1 条液体黄金卡客车胎、轿车胎可分别降低能耗 4%、3%以上,使用液体黄金轮胎的新能源轿车可提高续航 5%-10%。

公司的主要产品

根据美国权威轮胎媒体《Tire Business》根据203年销售额发布最新全球75强轮胎。2023年,世界75家轮胎公司销售额在达到1805亿美元,而2020年为1459.5亿美元,2021年为1752.85亿美元,2022年1744.5亿美元。世界轮胎工业正逐渐走出新冠疫情的阴霾,走向复苏,而赛轮轮胎以36亿美元的销售额首次跻身前十,这也是十强榜单首次出现两家中国大陆企业。。

轮胎全球排名

赛轮轮胎的出海情况从2011年开始,赛轮轮胎开始布局出海,实际上也是被逼出来的。

2009 年起,美国对中国多次施加关税壁垒,国内轮胎出口至美国利润严重受损,亟需寻求破局之法。

在这种情况下,公司表现出勇于开拓的精神,作为国内最早布局海外产能的国内轮胎公司,2012 年赛轮越南基地完成布局,2021年公司布局柬埔寨基地。

层层施加的贸易关税加上国内轮胎行业产能过剩严重,国内轮胎企业盈利情况受到较大影响,公司2014-2017年净利润出现波动,随着公司越南基地建成投产,公司盈利大幅增加。

2014-2017年净利润波动

2022年公司柬埔寨900万条/年半钢项目投产,海外营收持续增长。在产能稳步扩张的情况下,公司营业收入将维持稳定增长。

赛轮轮胎全球布局,来源:公司官网

地区

轮胎类型

2022

2023

2024E

2025E

2026E

越南

半钢

1200

1600

1600

1600

1600

越南

全钢

160

260

260

260

260

越南

非公路(万吨)

6

10

10

10

10

ACTR

全钢

265

265

265

265

265

柬埔寨

半钢

400

500

900

1500

2100

柬埔寨

全钢

0

165

165

165

165

墨西哥

半钢

—

—

—

—

600

墨西哥

全钢

—

—

—

—

—

印度尼西亚

半钢

—

—

—

—

300

印度尼西亚

全钢

—

—

—

60

—

印度尼西亚

非公路(万吨)

—

—

—

—

3.7

全球化产能布局

中国有230家轮胎工厂,占据全球的1/3,是全世界轮胎制造厂最多的国家;其次是美国,有56家;第三位是印度。中国轮胎的产量,占全球轮胎产量的40%以上。在欧洲、美洲等一些发达国家,中国轮胎的市场占比甚至超过了百分之五十。

赛轮轮胎在越南和柬埔寨的工厂表现出色,同时在国内和海外均有在建项目,如越南三期项目、柬埔寨多个轮胎项目,以及在印尼和墨西哥的新投资项目,展现了公司积极的全球化扩张策略。

出海对关税的影响

近年来,欧美等重要出口地区多次对我国轮胎进行反倾销、反补贴调查,对我国轮胎产品征收高额关税。并且在中美贸易争端中,美国又进一步对我国轮胎产品加征关税。受此影响,我国直接出口至美国的轮胎量大幅减少。

美国进口的轮胎数量

24年Q1复审终裁泰国、越南、韩国、台湾四地,

泰国:1)玲珑:21.09%;2)住友:14.62%;3)其他:17.08%

越南:赛轮、建大、普利司通、锦湖、优科豪马均为0.00%,其他企22.30%

越南反补贴:锦湖:7.89%;赛轮:6.23%;其他企业:6.46%

美国双反政策频频

美国海关和边境保护局(CBP)在2024年暂停清关,并要求交纳等同于相应倾销幅度的保证金。而对于来自这些工厂的卡车胎,美国公布的反倾销税率为2.35%。由于公司通过越南及柬埔寨工厂对北美地区出口轮胎,基本不受影响。

虽然墨西哥也提高了关税。但是越南与墨西哥签署了自由贸易协定,根据规则可依照自由贸易协定的规定享受优惠关税,从而豁免这一新增的最惠国关税。

海外贡献的业绩

2024年中报公司越南、柬埔寨三基地的业绩均实现同比改善,收入分别同比增长29.54%、121.72%,归母净利润分别同比增长53.14%、248.72%,有力的支撑了公司的业绩。

轮胎市场截至2023年底,中国轮胎企业海外工厂现有投产半钢产能合计约为8000万条。供给:8000万条(产能)*90%(产能利用率假设)*70%(供应北美地区比重假设)=5040万条,约占2023年北美半钢总需求量3.91亿条的13%。

双反前,美国进口轮胎当中中国轮胎占比42.6%,而美国轿车胎进口比例不断提升,2023年约64%,将美国的轿车胎进口占比和中国轮胎在美国进口产品中的占比相乘能估算出中国半钢胎在北美市场需求占比,约为27%,约1亿条。与现有供应量相比,仍有一倍空间。

中国汽车2023年产量2594万辆,较22年增长11.1%,新能源汽车产量815万辆,较22年增长28.1%,下半年汽车产量增加明显。随着疫情影响有所缓解,汽车产量预计在未来还会维持增长。

赛轮轮胎的主要客户为:

比亚迪、吉利、蔚来、奇瑞、长安、合众新能源、赛力斯、零跑、越南VinFast、中国重汽、依维柯、卡特彼勒、约翰迪尔、凯斯纽荷兰、潍柴雷沃重工等多家国内外汽车企业。

比亚迪秦L DM-i、海豹06 DM-i所搭载的225/60R16轮胎,这两个车型液体黄金轮胎独家配套。

国产替代与新能源市场增长

出海带来的海运的费用的情况

国内将产品发运给经销商时一般由公司承担物流费用,外销大多为FOB模式,运费由客户承担,出口产品FOB方式占比超过一半,这个还好略受影响,公司还对部分航线签署了长约。

SCFI指数

赛轮轮胎的财务状况赛轮轮胎的净利润这几年一直表现优秀

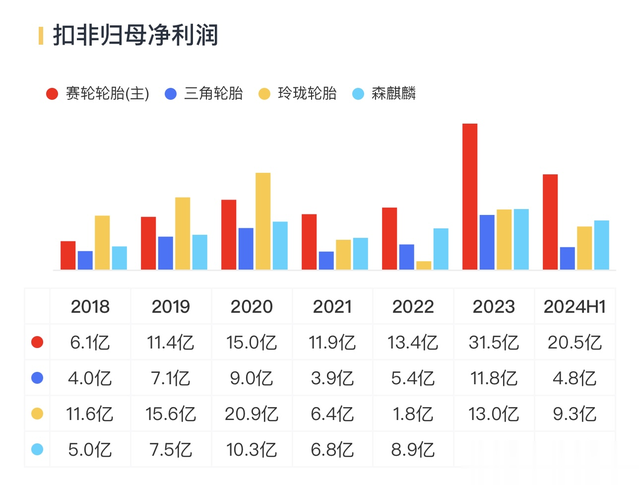

轮胎行业净利润

毛利率方面,赛轮轮胎也是比较突出。

轮胎行业毛利率

分红方面赛轮轮胎前几年分红率一直在33%,23年低于预期只有18%。不过如果加上23年6.47亿的回购也还差不多

轮胎行业分红情况

这个结合公司的有息负债率看,也是比价突出,显示资金周转的困难。

轮胎行业有息负债率

与此同时,公司的经营现金流继续下降,要结合预付款和库存一块分析。

经营现金流

公司的研发费用率一直在3%,23年研发费用8个亿,与玲珑轮胎基本一致,显示出对研发的重视,否则黄金轮胎的故事就说不下去了。赛轮轮胎通过强研发投入,提升产品价值,特别是液体黄金轮胎的成功研发,解决了轮胎性能优化的难题,增强了产品竞争力。

研发费用率

成本情况:

和海外龙头相比,公司人工成本占比较低,原料成本占比80%,为最主要成本。

在原材料采购中,天然橡胶及合成橡胶占比为64%,综合来看,橡胶是影响轮胎原材料成本的主要因素。

目前天然橡胶价格处于近三年历史高位,较一年前价格同比上涨18%。2020年因东南亚地区疫情和乳胶手套等医疗用品需求上升,价格有所上涨;2021年随着疫情影响减弱,主产区供应增加,价格小幅回落;2024年上半年,由于橡胶主产地泰国受到厄尔尼诺气候影响,产量减少,且下游需求较好,橡胶价格持续小幅上涨。

天然天然橡胶价格

天然橡胶主产区为东南亚地区,2020年供应下降,2021年逐渐恢复,之后供应量小幅回落。橡胶树种植面积自2009年逐年增加,至2015年后处于较高位置,若按照7年的生长周期计算,预计未来几年橡胶供应将维持稳定。新种植及再种植面积自2012年达到高峰后持续下降,若按照橡胶树在种植后18年达到产胶高峰计算,预计在2030年左右,橡胶供给将出现小幅回落,可能带来价格上涨。

其他原料价格:

- 合成橡胶:与天然橡胶存在替代关系,价格联动,成本主要受原油价格影响。2022年原油价格维持高位震荡,近期出现回落,合成橡胶价格也随之有所回落。

- 炭黑:价格位于低位,预计未来维持稳定。2021年下半年受原料价格影响,炭黑价格达到高位,随后逐步回落,未来炭黑供需格局无明显变化,价格有望维持稳定。

炭黑指数

- 钢丝及线材:价格较2021年高位有所回落,未来下游基建等方面需求没有明显增量的情况下,预计线材价格将维持稳定。

轮胎行业延续景气态势,赛轮轮胎受益于国内外需求增长,轮胎业务产销两旺。尽管原材料价格波动,公司通过成本控制和产品结构调整,保持了良好的盈利能力。

赛轮轮胎均价走势(制图:沙隆巴斯,数据来源:公司公告)

最后有个有意思的数据,分享一下,哈哈,人效有点低哦。

轮胎产量(万条)

2022

2023

员工人数2023

人均条数

赛轮轮胎产量

4,320.78

5,863.54

18155

2380

森麒麟产量

2,198.63

2,923.68

3008

7309

玲珑轮胎产量

6,571.03

7,911.70

19347

3396

未来成长性展望总之,赛轮轮胎被逼出海,公司的出海布局有助于提高对于国际贸易壁垒的应对能力。随着海外布局的持续扩张,公司能够有效分散贸易壁垒等因素带来的风险,提高自身的竞争力。

当然也要看到,即使出海,国内工厂也同样实现了盈利能力的提升。2024H1国内工厂贡献净利润近8亿元,占比37%创2018年来新高,这个跟本身中国巨大的汽车市场和新能源增速相关。不仅出海的路走得优秀,在国内“内卷”市场也能拼搏出一片天地。