今天讲一篇有意思的正在进行中的卖身记。

开盘啦创始人卓海杭借壳银之杰是真的吗?

开盘啦创始人卓海杭借壳银之杰是真的吗?大佬卓海杭可能借壳银之杰的消息犹如一颗投入金融湖面的巨石,瞬间激起千层浪。

卓海杭,在金融领域久负盛名。作为广州开盘啦网络科技有限公司的创始人及法定代表人,他打造了炒股手机软件 “开盘啦 APP” 以及公众号 “龙虎榜中榜”。

如今,传出卓海杭可能借壳银之杰的消息,引发了市场的无限遐想。

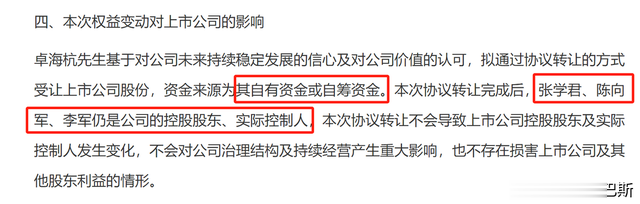

据2024年9月13日银之杰公告显示:

银之杰控股股东张学君、陈向军、李军于 2024 年 9 月 13 日与卓海杭签署股份转让协议,卓海杭接受银之杰 7% 股票的情况如下:

转让数量及占比:三名控股股东拟向卓海杭转让 4946 万股无限售流通股,占银之杰公司总股本的 7%。转让价格:本次转让价格为 7.05 元 / 股,较 9 月 12 日的收盘价 8.81 元 / 股折价约 20%,交易总价款约为 3.49 亿元。

转让后的股东地位变化:转让完成后,卓海杭将成为银之杰持股7% 以上的重要股东

因为没有成为第一大股东,以及没有成为实控人,所以本次也不认为是借壳上市,那么真的是这样吗?

神秘的拓扑高管与卓海杭高度关联

神秘的拓扑高管与卓海杭高度关联其实是还有后招的,就提前隐藏在一份神秘的股权激励计划中。

2024年8月28日中报发布的时候,出现一份针对《深圳银之杰拓扑技术有限公司》(以下简称拓扑技术)的股权激励计划。

拓扑技术成立于2018年,注册资本只有300万,在历史公告中未显示有任何利润贡献。

但是比较神奇的是在上个月也就是24年8月15日,公司发生了一次股权变更,杨浩波出资200万占比20%,公司的注册资本一下从300万,变成了1000万,公司从法人独资变成了有限责任公司,其次比较重要的是杨浩波成为了深圳银之杰拓扑技术有限公司的法人。

是不是很神奇?

一个增资的小股东成为了公司的法人还给他做股权激励?

谁增的资本?为什么杨浩波占比20%还成为法人?我们接着看。

这个时候在高管名单中发现一个人,吴旭强。

看名字不显山露水的,但查询了卓海杭的注册多个公司,发现吴旭强在多家公司与卓海杭高度重叠。

你说跟卓海杭没关系,打死我是不信的。

早没有,晚没有,偏偏这个时候出来,这其中一定有故事。

神秘的股权激励接着往前翻,在2024年8月28日发现一份神秘的只针对3个人1500万股的股权激励计划。

要知道公司上市以来,总共也才只做了3次股权计划,其中2022年的最为慷慨是2022年做的1237万股,但22年的股权激励计划前几年作废,但至少覆盖了103人。

那么这次的股权激励有什么神秘的地方呢?

有的。

首先我们在3个人的激励对象里面再次看到熟悉的名字吴旭强。

其次是对利润和时间的考核。

股权激励一般来说是对当年和未来三年的考核,但是这份激励不是,是从2026年开始,你确实没有看错,也就是说到了2027年才可以享受到股权激励的回报。

这么大的跨度,可以说三年以后的事情,只有天知道,或者换个角度,需要做一些准备,比如,装进业务。

然后核对一下业绩的考核,2026年至少1500万,2027年2500万,2028年4000万,大家可能没概念,但要知道银之杰其实已经连续亏损了3年。

这是救命的,而这个利润足够支撑一家30亿市值的上市公司了。

所以这个股权激励应该给卓海杭做了一个未来的期权保证,也就是说如果顺利的话,卓海杭未来在银之杰的股份应该是9个点,那是不是还不能控股呢?。

这个就简单了,解除一致行动人,张学君减持2个点就行了。

毕竟卓海杭还留了换一个活口,不排除未来12个月内增加或者较少持股比例的可能性,哈哈。

银之杰的基本面堪忧

银之杰的基本面堪忧回过头来看看银之杰的基本面。

银之杰成立于1998年,主要从事银行IT业务,为银行等金融机构提供应用软件服务及硬件设备。 2010年,公司登陆深交所创业板,而后通过设立和收并购子公司,业务范围逐渐涉及个人征信服务、移动支付业务、互联网保险业务、电子商务业务等。

从2010年上市至今,虽然通过设立和收并购导致营收规模不断增大,但营收止步与2018年,最近3年连续营收下滑,净利润更是连续亏损4年。

截止到到2024年中报,营业总收入为4.25亿元,较去年同期减少了9952.78万元,归属于上市公司股东的净利润为-0.5亿元,同比减少了0.22亿元。

投资的东亚前海证券年年亏损

投资的东亚前海证券年年亏损银之杰与东亚前海证券的关系始于2016年,当时银之杰与东亚银行及其他出资人共同发起设立了东亚前海证券,银之杰出资3.92亿元,持有东亚前海证券26.1%的股权,成为其二股东。

但是东亚前海证券自2017年成立以来,除了在2019年和2020年实现盈利外,其余年份均出现亏损。

2018年至2023年,东亚前海证券对银之杰的投资收益影响合计为-1.9亿元,其中23年的亏损就高达-0.47亿。而同期银之杰累计亏损金额约为-4.6亿元,东亚前海证券的亏损几乎占了其中的41%。

这哪里受得了啊?!地主家即使有粮也扛不住啊。

何况银之杰自己也没粮食。

银之杰在2023年12月宣布计划出售其持有的东亚前海证券26.1%的股权,以回流现金,减轻业绩压力,并聚焦金融科技主业。

多次定增多次失败项目至今不达预期。

多次定增多次失败项目至今不达预期。没钱就要筹钱,公司选择了定增的方式,并且不遗余力。

1、2015年定增

在2015年5月21日,银之杰发布了定增预案,计划以48.31元/股的价格非公开发行不超过6000万股,募集资金总额不超过28.986亿元。定增用途:互联网金融大数据服务平台(一期)项目然而,截至2015年9月28日收盘时,银之杰股价仅为32.90元/股,远低于定增价格,导致此次定增未能成功实施。2016年定增2016年6月1日,银之杰再次推出定增方案,拟向特定对象发行不超过2788万股股票,募集资金总额不超过8.3亿元(比上次计划打三折)。定增用途:用于银行数据分析应用系统建设项目和补充流动资金。2017年定增2017年4月,银之杰获得中国证监会核准非公开发行不超过2400万股新股,预计募集资金总额不超过3.6亿元(比上次计划打四折)。实际募集资金净额为人民币3.45亿元。同年7月,银之杰通过定增募资3.6亿元,用于银行数据分析应用系统项目、银行数字化转型解决方案项目、银行智能设备产业化项目、研发中心项目等建设,并补充流动资金。2017年12月份,再次推出定增预案,拟募集4.4亿收购慧博科技股权100%股权4、2018年定增

虽然最终议案获通过,但中小股东的表决结果显示,反对票7.01万股,占出席会议中小股东所持有效表决权股份总数的15.16%。

频繁定增引发质疑

银之杰在短时间内多次进行定增引起了市场和投资者的关注。例如,在不足一年的时间内,公司就进行了两轮定增,分别在2017年和2018年进行。在业绩下滑的情况下,前次募投项目的投资进度仅为3.08%,公司仍抛出更大规模的定增计划,这引发了市场的质疑。由于种种原因,银之杰在某些情况下也终止了定增计划。例如,公司在2020年9月终止了原定的定向增发募集资金事项。其实截止到2024年为当年的计划与实际用途也屡次发生变更,以银行数据分析应用系统为例,当时拟投入2.78亿,最后实际只有投入了856万,并且在2020年终止原项目,投入到银行数字化转型解决方案,这可是当年预期新增利润0.74亿啊,要知道即使最近5年最好的光景2020年的净利润还是0.21亿,当年怎么做论证分析的?

即使是这个银行数字化转型解决方案项目,也将期限最后交付延迟到24年年底。

定增一把稀里糊涂牌,补充现金倒是用的很快,怪不得投资者学会了用脚投票,幸亏会里领导面也是火眼金睛,问询函问的很清楚。

巨额的商誉减持和多元化的失败2014 年,银之杰(300085)以发行股份方式3亿元购买北京亿美软通科技有限公司100%股权 。收益法评估亿美软通全部股权的评估值为34,672.69万元,增值率 266.42%。收购后上市公司形成商誉15,173.89万元。亿美软通主营业务为移动商务产品和通讯服务。

业绩承诺完成后,亿美软通公司(移动商务服务业务,下图黄色部分)毛利率便开始下滑。2017年,该业务毛利率为25.53%,比上年同期减少12.67个百分点。2023年毛利率进一步减少至个位数,仅为6.07%。

从毛利的构成看2018年达到顶峰之后(完成对赌),就逐年下降,2021年毛利只有不到2100万。

只是玩玩没想到浓眉大眼的银之杰一把来了一次性商誉减持1.32亿,导致当年直接亏损2.83亿。

更没想到的是之后连续三年连连亏损。

2013年开始银之杰就开始多元化的进程:

2013 年银之杰开始在流程银行和金融专用设备业务发力。

2014年9月开通票联通业务,开启了国内银行对公业务自动化的先河,

2015 年银之杰最大增量是征信和互联网保险业务:子公司华道征信,同年银之杰参与设立的互联网保险公司易安保险获批

2016年参股东亚前海证券。

总之,跟金融相关的活基本都做了一遍。

但是基本都是一地鸡毛!

银之杰的金融信息化业务和移动信息服务业务均受到较大影响。金融信息化业务因大型银行客户订单波动性增加,导致营业收入大幅下降;而移动信息服务业务则由于电信运营商通道成本提升及行业竞争加剧,毛利率和营业收入均有所下降

2021年,银保监会决定对易安产险延长接管期限一年,银之杰投资的7,864.43 万元全部被计提减值损失。

截至2023年,银之杰与华道征信的关联交易2386万,但是对华道征信的应收款期末账面余额为7048万元,坏账准备2819万元,计提比例高达40%,24年银之杰向华道征信提供的技术开发服务和数据服务的关联交易金额为889万元。

最近5年年年减持2015年公司唯一增持了一把2000多万,时间是在股灾之后一个月(原谅我笑了),当时增持平均价格为53,当年公司最高股价达到101.54.

2016年公司随即开始了大规模的减持,当年减持6.4亿。

随后直到2020年,几乎每年都减持0.6亿,诡异是,2020年的减持发生在当年的12月份,这年的定增刚刚被否,定增不成就减持,难道公司缺钱自己干?

显然不是。

在2021年公司历史性的亏损之后,依然没有放下减持的步伐,在2023年减持更是高达3.4亿。

连续三年未分红,可能ST

连续三年未分红,可能ST银之杰累计分红0.5亿,最近三年未分红,要知道根据监管新规,连续三年不分红,是要ST的。

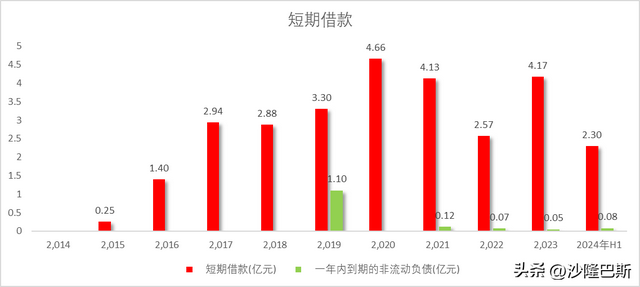

现金流紧张,借钱度日。

现金流紧张,借钱度日。从2020年到2023年,银之杰的经营活动产生的现金流量净额分别为1.45亿元、0.18亿元、0.26亿元和1.28亿元。这表明公司在这些年间虽然有波动,但总体上保持了一定的正向现金流。然而,即便在现金流状况最好的年份(如2023年的1.28亿元),公司的短期偿债压力依然存在,因为其资产负债表数据显示出一定的财务风险。

根据2023年度报告,尽管公司经营业绩亏损,但其主营业务收入为10.15亿元,并且经营活动产生的现金流量净额为1.28亿元。

但是公司23年的短期借款为4.17亿元,2024年H1为2.3亿,基本是靠借款过日子。

总结

总结银之杰的多元化发展碰到了瓶颈,在业务下行和资金紧张的情况下,用脚投票也许是比较好的选择,卓海杭的布局显然有一些先手,但能否成功,首先还要看能否过监管这一关。

另外今年来的实控人变更和并购的案例明显多了一些,看情况是否可以出一个专辑。