文/二马小姐

今年前7个月,银行、电力及公用事业,恐怕是最没有存在感,却又悄悄上涨幅度最大的两个行业。

截止7月26日,按照中信一级行业,银行板块今年以来上涨21.12%。电力及公用事业上涨12.16%。

电力相关的ETF存在感很低,但其实表现不输银行。比如多只电力公用事业ETF,央企现代能源ETF,今年以来(截止7月29日)收益率超过20%。另外还有多只中证绿色电力ETF,国证绿色电力ETF,今年以来收益率超过了15%。

随着能源转型的深入,电力行业现在越发有看点了。一方面行业防御属性比较强,也有稳定的现金流,另一方面能源转型过程中,商业模式的改善使得这类企业拥有一定新兴成长的特性。

从数据来看,电力相关领域的ETF规模仍比较小,市场热度不高,反倒让人感兴趣。

电力行业的看点

电力行业的主要看点,总结起来可能有三个方面。

第一,电力设备需求旺盛,来自海外的订单快速增长。

电力设备主要包括输变电、电力生产和能源转换等,这些都是电力行业的核心设备,也包括电力设备的相关材料领域。

今年A股和港股里,有一些电力股涨幅比较高。其中不少表现出色的电力股,受益于电力设备的出口订单快速增长。包括全球电网投资持续增长,带来的配套设施的设备需求。

最近也有某外资投行分析师表示,全球不少地区在AI数据中心建设的带动下,电力需求强劲,这一点也带动了电力设备的需求。国内电力企业的设备出口订单因此增长很快。

第二,电力公司的商业模式改善,新能源业务占比提升,未来成长空间大。

截止2023年末,中国可再生能源发电装机容量迎来历史性时刻,达14.5亿千瓦,首次超越火电,这标志着电力装机规模迈上了新的里程碑。

以某大型电力公司(港股)为例,2023年开始,这家公司不仅火电部分扭亏为盈,同时新能源业务的盈利贡献逐渐扩大。尽管新能源上网电价在走弱,但是新能源规模增长快速提升,比如光伏售电量提升非常快。

第三,电力的商业模式稳定性高,稳健的现金流,业绩确定性强,分红能力强。在市场相对比较弱的时候,有很好的避风港作用。同时,当公用事业费用有上涨预期时,也将直接改善上市公司业绩。

相关ETF:4类指数

电力相关的ETF,按照指数来看,可以分为4类。

第一类,跟踪的是中证全指电力指数。

这是一个比较纯的电力指数,成分股基本都在电力及公用事业,电力设备的范畴内(按照中信一级行业)。前十大成份股占比60.95%,前五大成份股占比41.06%,集中度比较高。中国核电和长江电力是前两大重仓股。

市场上跟踪这只指数的ETF有多只,比如电力ETF (159611)。

图:中证全指电力指数前十大权重股

第二类,中证国新央企现代能源指数。

这只指数虽然名字里没有电力,但是今年表现非常好。跟踪这只指数的ETF,就拿嘉实央企能源ETF(562850)来说,今年至今(截止7月29日),收益率20.86%。同期沪深300收益率-1.18%。

这只指数主要选取国务院国资委下属业务涉及绿色能源、化石能源、能源输配等现代能源产业,主要是央企现代能源主题上市公司。

指数权重里,电力及公用事业占比近50%,另外50%包括电力设备及新能源,石油石化,有色金属,煤炭。构成上,比单一电力行业指数多一些维度。从前十大权重股来看,电力股的重点公司和中证全指电力指数有7个是重合的。

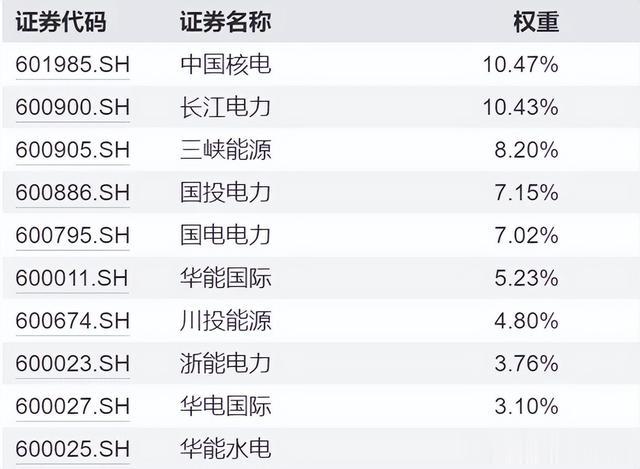

图:中证国新现代能源指数前十大权重股

第三类是国证绿色电力指数。

这只指数也是聚焦在电力行业(包括电力设备),主要是绿电,反映沪深北交易所绿色电力相关上市公司的整体表现。

由于编制方法上略有不同,这只指数中的电力设备含量比中证全指电力指数略微高一些。但两者的前十大持仓重合度也是非常高的。

相关ETF,以嘉实国证绿色电力ETF(159625)为例,这只基金今年以来(截止7月29日)收益率16.2%,2023年收益率-1.92%。

图:国证绿色电力指数前十大成份股

图:嘉实绿色电力ETF表现(来自wind,截至20240729)

第四类是中证绿色电力指数。

这只也是聚焦绿电的老指数了,和上面的国证绿电是两家不同指数公司。相关的ETF包括绿电ETF(562550)等。

图:中证绿色电力指数前十大成份股

总结一下,这4只指数的成份股互相之间重合度比较高,尤其是前十大重仓股。除了央企能源指数以外,另外3只都是非常纯的电力公用事业(包括电力设备)指数,绿色电力含量也都非常高,适合看好电力股的投资者。

央企能源指数,由于成份股还包括一部分上游资源(石油石化、有色、煤炭),适合那些同时看好电力和上游资源的投资者。

风险提示:以上观点仅作为个人心得分享,不作为投资建议。以上观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。基金过往业绩不代表其未来表现。基金有风险,投资须谨慎。